Se la società di persone o l’impresa individuale ha dedotto l’ACE, è necessario porre attenzione nella compilazione dell’Unico PF del socio di società di persone o del collaboratore dell’impresa individuale.

Con il D.L 201/2011, convertito dalla L. 214/2011, è stato introdotto, a partire dal periodo di imposta in corso al 31/12/2011, l’ACE (Aiuto alla crescita economica), un incentivo fiscale alla capitalizzazione delle imprese. Tale agevolazione permette alle società di dedurre dal reddito d’impresa una frazione percentuale pari al 3% del nuovo capitale di rischio immesso nel patrimonio aziendale.

Possono beneficiare della deduzione ACE i soggetti e gli enti indicati nell’art. 73, comma 1, lettere a) e b) del TUIR (società per azioni, le società a responsabilità limitata, …..),

le imprese individuali e le società di persone (società in nome collettivo e società in accomandata semplice)

La deduzione ACE nelle società di persone e nelle imprese individuali

Le società di persone e le imprese individuali possono usufruire dell’agevolazione solo se si trovano in regime di contabilità ordinaria.

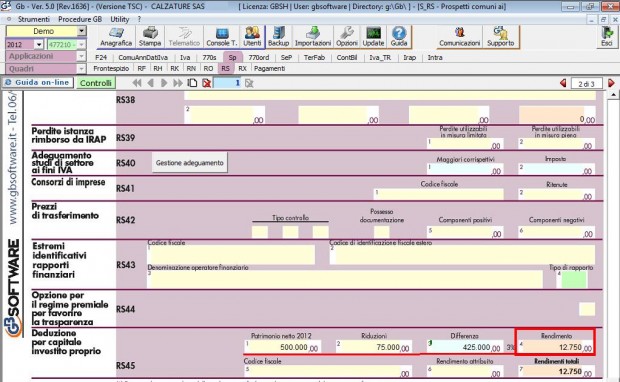

Compilando l’apposita sezione del quadro RS della dichiarazione (rigo RS45 dell’Unico SP per le società di persone o il rigo RS37 dell’Unico PF per le ditte individuali), si determina la quota ACE spettante, che si deduce poi dal reddito di impresa.

Per esempio in Dichiarazione GB, per una società di persone, compilando il rigo RS45 dell’Unico SP, la procedura calcola la deduzione ACE al 3%.

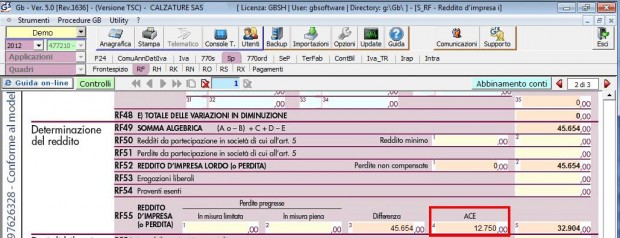

L’importo così calcolato è riportato nel quadro RF a riduzione del reddito d’impresa della società.

Nella gestione “Attestazione redditi” del quadro RK per l’attribuzione dei redditi ai soci dell’impresa, inserendo il socio e la sua percentuale di partecipazione, la procedura calcola la quota di reddito “netto ACE” da imputare al socio, specificando inoltre la quota “ACE utilizzato” e l’eventuale quota “ACE eccedente”.

La deduzione ACE nell’Unico PF del socio o collaboratore

Particolare attenzione deve essere posta su come la deduzione ACE, usufruita dalla società di persone o impresa individuale, incide poi anche sulla determinazione dell’Irpef e dei contributi previdenziali nell’Unico PF, per i soggetti che sono soci di società di persone o collaboratori di imprese coniugali o familiari.

Compilando l’Unico PF del socio o collaboratore, è necessario riportare nel quadro RH la quota di reddito della società al netto dell’eventuale ACE calcolato.

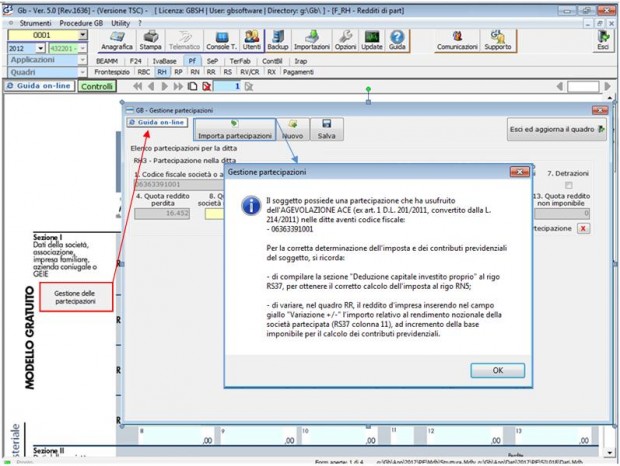

In Dichiarazione GB, in fase di importazione della partecipazione nel quadro RH, qualora vi sono una o più partecipazioni in società di persone o imprese individuali, che hanno usufruito della deduzione ACE, compare un messaggio che ricorda le operazioni da compiere per non incorrere ad errori ed avere la corretta determinazione dell’Irpef e dei contributi previdenziali del soggetto.

In particolare qualora il soggetto possieda una partecipazione in una società di persone o impresa individuale che ha usufruito dell’agevolazione ACE procedere:

- alla compilazione della sezione “Deduzione capitale investito proprio” al rigo RS37;

- a variare in aumento il reddito d’impresa preso come base imponibile per il calcolo dei contributi previdenziali nel quadro RR.

Riprendendo l’esempio sopra della società di persone, volendo compilare la dichiarazione Unico PF del socio, è necessario:

1) importare la partecipazione nel quadro RH;

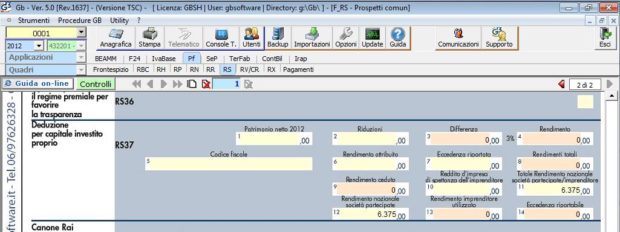

2) compilare la sezione “Deduzione capitale investito proprio” al rigo RS37

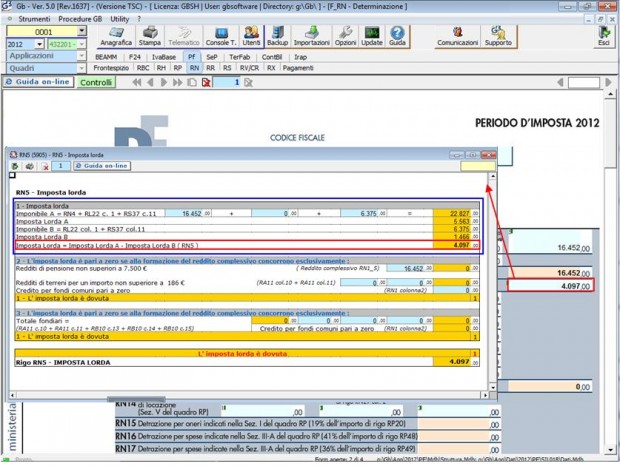

Indicando nel campo RS37 colonna 11, “Totale rendimento nozionale società partecipate/imprenditore”, la quota dedotta dalla società di persone partecipata beneficiaria della deduzione (pari a 6.375 euro), la procedura calcola correttamente l’imposta nel quadro RN.

In particolare, nel quadro RN al rigo RN5, al fine del calcolo dell’imposta lorda, la procedura somma l’importo della deduzione ACE (indicato nel campo RS37 colonna 11) al reddito del soggetto e determina l’imposta Irpef, applicando le aliquote per scaglioni di reddito. A tale importo è poi sottratta l’imposta corrispondente alla deduzione ACE, applicando ad essa l’aliquota del primo scaglione (23%).

3) variare in aumento il reddito d’impresa che costituisce la base imponibile per il calcolo dei contributi previdenziali del socio nel quadro RR, indicando da input l’importo relativo al rendimento nozionale della società partecipata inserito nel campo RS37 colonna 11( pari a 6.375 euro).

NB: Si ricorda che, qualora nella società di persone, la deduzione ACE utilizzabile applicata a riduzione del reddito d’impresa, non si sia totalmente azzerata, la quota “ACE eccedente” deve essere attribuita al socio, indicandola nella sezione RS37 dell’Unico PF, compilando le colonne da 5 a 14. In questa maniera tale importo sarà utilizzato a riduzione del reddito complessivo del socio.

DB101 – DB11 – CSI/7