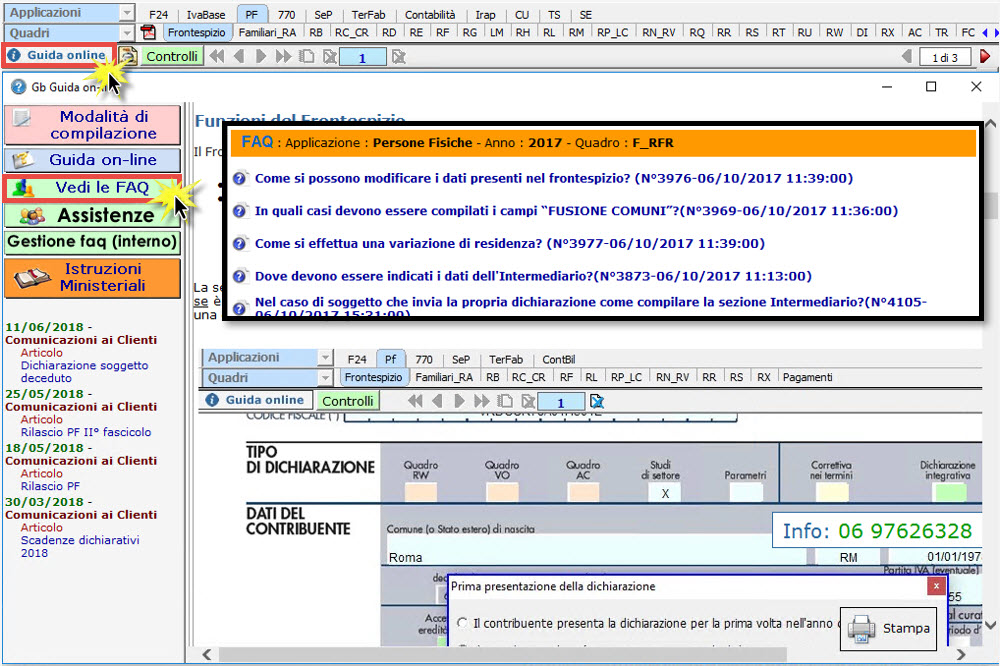

In fase di utilizzo del software può risultare utile avere a disposizione un set di risposte veloci a piccoli dubbi che possono sopraggiungere in fase di lavorazione. Proprio per questo motivo GBsoftware ha strutturato una serie di F.A.Q. basandosi sulle principali richieste di assistenza fatte dai clienti.

La consultazione delle F.A.Q. garantisce la risoluzione delle problematiche più semplici, permettendoci di offrire un servizio di assistenza puntuale e completo senza il reale intervento di un operatore. Sono uno strumento efficace per migliorare l’esperienza lavorativa con le applicazioni.

Aggiungiamo inoltre che il 37% dei richiedenti assistenza riesce a risolvere i propri dubbi relativi all’utilizzo del software semplicemente ricorrendo alla lettura delle F.A.Q. e trovano in meno di un minuto la risposta corretta al proprio quesito.

Prima di inviare una richiesta di assistenza assicurati quindi che la risposta al tuo dubbio non sia già presente in una della nostre F.A.Q.

A seguito di questa premessa, con la newsletter di oggi riepiloghiamo le principali FAQ presenti nell’applicazione Redditi PF 2018.

Come si effettua una variazione di residenza?

Posizionarsi in Anagrafica Ditte e procedere come segue:

- Cliccare il pulsante “Storicizza” posto nella parte in alto del software;

- Nella maschera che si apre, indicare nel campo “Storicizza fino al (precedente situazione)” la data fino a quando i dati dovranno rimanere invariati. Il software compila in automatico il campo “Storicizza dal (nuova situazione)” nella quale indica la data successiva a quella precedentemente indicata dall’utente.

- Apporre anche il check in corrispondenza dell’opzione “Variazione di residenza”.

- Nel campo “Note storicizzazione” indicare una breve descrizione del motivo per cui è stata creata la storicizzazione.

- Terminata la compilazione della maschera cliccare il pulsante “Storicizza” per confermare la creazione della nuova situazione.

- Chiudere la gestione “Storicizzazione”, posizionarsi nella nuova situazione creata e modificare i dati indicando le variazioni avvenute.

In quali casi devono essere compilati i campi “FUSIONE COMUNI”?

Se il Comune in cui si risiede è stato istituito per fusione e se tale Comune ha deliberato aliquote dell’addizionale comunale all’Irpef differenziate per ciascuno dei territori dei Comuni estinti, è necessario che risulti compilata la casella “Fusione comuni” con l’indicazione dell’apposito codice identificativo dell’ex-comune.

Devo presentare la dichiarazione per un soggetto deceduto, ma non riesco a barrare la casella “6 Deceduto/a” e ad inserire i dati dell’Erede, come devo fare?

La casella “6 Deceduto/a” nel frontespizio si compila in automatico in base ai dati inseriti in anagrafica del soggetto deceduto. Eseguire questi passaggi:

- Creare una Storicizzazione alla data del decesso (soggetto deceduto il 02/11/2017 creare la storicizzazione a 01/11/2017-02/11/2017)

- Compilare lo STATO CIVILE, indicando nell’apposito spazio il codice “6 DECEDUTO”;

- Nella sezione Firmatario e Soci, indicare il Codice Carica con il codice “7 EREDE”, selezionare il “…” ed inserire i dati del Firmatario, nella data della storicizzazione (dal 02/11/2017 al 31/12/2017) e nella situazione attuale al 01/01/2018.

A questo punto, compilata correttamente l’anagrafica del soggetto, il software riporta in automatico i dati all’interno del frontespizio della dichiarazione.

Quando è obbligatorio compilare la sezione relativa al “Rappresentante firmatario della Dichiarazione” e come può essere compilata?

La sezione è obbligatoria e deve essere compilata solo nei casi in cui lo Stato Civile del soggetto che presenta la dichiarazione è:

- 6 Deceduto;

- 7 Tutelato;

- 8 Minore.

La sezione è compilabile solo dopo aver indicato uno dei tre precedenti Stati Civili.

Quando creo il file telematico, il software mi blocca dicendo che non è stato indicato nessun codice nel campo “Canone RAI”, ma il soggetto non deve pagare il canone RAI.

Dall’anno d’imposta 2011 è obbligatoria l’indicazione del codice relativo al “Canone RAI” nel frontespizio di SC, SP e ENC. Se il soggetto non detiene alcun apparecchio deve indicare il codice “3” nel suddetto campo.

Quando clicco il pulsante “Telematico” il software mi blocca dicendomi di andare a compilare la sezione “Canone Rai” all’interno del quadro RS.

Il codice “Canone RAI” deve essere indicato obbligatoriamente nel Frontespizio di SC, SP e ENC.

Indicando i codici “1” o “2” deve essere compilata anche l’apposita sezione “Canone RAI” presente nel quadro RS.

È possibile effettuare una stampa multipla delle dichiarazioni e delle comunicazioni di più clienti?

Si. Cliccare il pulsante MULTIDITTA presente nella barra in alto del software e scegliere l’opzione “STAMPA MULTIPLA”. Questa funzione permette di gestire la stampa multipla delle dichiarazioni o comunicazioni.

Quali sono i passaggi per inviare una Correttiva nei Termini?

Dopo aver apportato le relative modifiche alla dichiarazione, posizionarsi nella seconda pagina del Frontespizio e, nella prima sezione “Tipo di dichiarazione”, apporre il check in corrispondenza dell’opzione “Correttiva nei termini”.

Familiari a carico

Come si inseriscono i dati relativi ai Familiari a Carico?

I dati relativi ai Familiari devono essere inseriti nella Gestione che si attiva dal pulsante “Familiari a Carico”. All’interno della maschera, dopo aver cliccato il pulsante “Nuovo”, scegliere la tipologia di Familiare e procedere con l’inserimento dei relativi dati.

Come ci si deve comportare in caso di figli a carico residenti all’estero e privi di codice fiscale poiché cittadini esteri di lavoratori non italiani.

Per i figli non residenti la modalità di inserimento non è differente a quella dei figli residenti. Pertanto è necessario indicare il codice fiscale, i mesi a carico e la percentuale di carico.

C’è la possibilità di importare i dati dei familiari a carico inseriti nella Dichiarazione dell’anno precedente?

All’interno della gestione “Familiari a Carico” presente nel quadro RA (Modello Redditi PF) o nel quadro DICHIARANTE (Modello 730), cliccando il pulsante “Importa” sarà possibile il riporto automatico dei dati inseriti nella dichiarazione dell’anno precedente

C’è la possibilità di copiare i familiari a carico da un contribuente a un altro soggetto?

All’interno della Gestione “Familiari a carico” cliccare il pulsante “Copia su altra ditta” e, nella maschera che si apre, selezionare con doppio click la ditta sulla quale si vuole copiare i familiari

Nel caso di figlio a carico e assenza di coniuge come bisogna procedere?

Nella gestione dei familiari a carico, in caso di coniuge mancante, indicare per il primo figlio il valore “C” nel campo percentuale. Il software esegue un controllo sulla detrazione più favorevole spettante tra quella prevista per il coniuge e quella prevista per il figlio a carico.

Terreni e Fabbricati

Come si inseriscono i dati dei Terreni e dei Fabbricati per la compilazione dei relativi quadri nel dichiarativo?

L’inserimento dei Terreni e dei Fabbricati avviene tramite l’utilizzo di “Gestione Terreni” e “Gestione Fabbricati” che sono attivabili dai relativi pulsanti. Attraverso il loro utilizzo il software effettua in automatico i calcoli dell’imponibile Irpef, della Cedolare secca e dell’Imu.

Inoltre i dati dei Terreni e dei Fabbricati possono essere inseriti anche imputandoli direttamente nel quadro senza utilizzare le gestioni. In questo caso l’utente deve effettuare i calcoli per determinare l’imponibile.

C’è la possibilità di importare i dati dei terreni e dei fabbricati inseriti nella Dichiarazione dell’anno precedente?

All’interno delle gestioni “Gestione Terreni” e “Gestione Fabbricati”, cliccando il pulsante “Importa” sarà possibile il riporto automatico dei dati inseriti nella Dichiarazione dello scorso anno.

Ho proceduto alla compilazione delle schede “Terreni” e “Fabbricati” ma dopo aver inviato i dati alla dichiarazione, nel quadro non viene riportato l’imponibile.

Per un corretto riporto dei dati inseriti all’interno delle schede “Terreni” e “Fabbricati” occorre inserire le date relativamente a: “DAL” – ” AL” Irpef (anno di imposta) e “AL” Imu (anno solare).

Come si ripristina la compilazione da Input dei quadri RA e RB?

All’interno della gestione che si attiva dal pulsante “Gestione Fabbricati” o “Gestione Terreni”, cliccando il pulsante “Opzioni” posto in alto alla maschera, togliere il check da “Scarica i dati nel Dichiarativo”. Cosi facendo il quadro potrà essere compilato nuovamente da input.

Quadro RC

Inserendo un importo superiore a 960€ nel rigo C14 col.2 del modello 730 o nel rigo RC14 col.2 del modello PF il telematico segnala un errore. Considerando che l’indicazione del dato è corretta, è possibile confermare questo errore?

Come indicato nelle specifiche tecniche relative alle dichiarazioni 730 e PF, l’importo della col. 2 del rigo C14 e/o RC14 non può essere superiore ad euro 960.

L’indicazione di un importo superiore a detto limite comporta una semplice segnalazione di warning che non determina lo scarto della dichiarazione.

Pertanto, la dichiarazione può essere inviata senza necessità di confermare l’errore.

Quadro RE – RF – RG

Come mai il software non calcola la maggiorazione del 3%, nonostante la differenza tra i ricavi derivanti dall’applicazione degli studi e quelli annotati nelle scritture contabili è superiore al 10 per cento dei ricavi dichiarati?

In presenza di uno studio di settore al primo anno di applicazione, anche se la differenza tra ricavi derivanti dall’applicazione degli studi e quelli annotati nelle scritture contabili è superiore al 10 per cento dei ricavi dichiarati, la maggiorazione non è dovuta. Pertanto verificare che lo studio di settore applicato per il suo codice attività si trovi nel primo anno di applicazione.

Come mai nel quadro RE non viene riportato il codice attività?

Nel quadro viene riportato Il codice attività presente in anagrafica nella situazione al 31/12 dell’anno di imposta se il regime contabile è il “21 – Professionista in contabilità ordinaria”, “22 – Professionista in contabilità semplificata” o “25 – Professionista in regime di contabilità sostitutivo”.

Come mai nel quadro RF non viene riportato il codice attività?

Nel quadro viene riportato il codice attività presente in anagrafica nella situazione al 31/12 dell’anno di imposta se il regime contabile è “1 – Impresa in contabilità ordinaria”.

Come mai nel quadro RG non viene riportato il codice attività?

Nel quadro viene riportato il codice attività presente in anagrafica nella situazione al 31/12 dell’anno di imposta se il regime contabile è il “2 – Impresa in contabilità semplificata”.

Cosa devo fare per avere il riporto dei dati in automatico nel quadro E del modello Redditi?

Per avere il riporto dei dati contabili nel quadro E del modello Redditi è necessario effettuare i pagamenti e le riscossioni delle partite aperte:

- Prima nota – Elenco Prima nota: cliccare nel campo giallo relativo alla partita aperta; in automatico viene predisposta la registrazione del pagamento/incasso – salvare.

Per il regime contabile 22 – Professionista in contabilità semplificata è sufficiente indicare, in elenco prima nota per la singola registrazione, la data del pagamento/riscossione, senza effettuare la scrittura.

- In fase di registrazione del documento cliccando il tasto “Pagamento o Riscossione” invece del tasto “Salva”.

Il software non riporta nei quadri i dati contabili anche se, effettuando doppio click nel campo, gli importi sono presenti! Come posso risolvere?

Verificare nella maschera di abilitazione dell’applicazione che sia presente il check “Integrata alla contabilità” in corrispondenza del dichiarativo.

Vi è la possibilità di stampare il prospetto di raccordo tra risultato civilistico e risultato fiscale con tutte le riprese fiscali?

In caso d’integrazione tra contabilità e modello redditi in Contabilità> Bilancio> Professionisti è possibile visualizzare e stampare il “Prospetto Fiscale”, in cui sono evidenziati, per ogni conto l’importo deducibile e non deducibile ai fini delle imposte dirette e dell’Irap (art. 5-bis). In questo prospetto non vengono gestite eventuali scelte per la ripresa a tassazione in più esercizi di alcuni componenti di reddito, come per esempio plusvalenze, ed altre che risultano da calcoli effettuati all’interno della dichiarazione, come per esempio gli interessi passivi.

Come si abbinano i conti creati dall’utente?

Per abbinare i conti create dall’utente procedere nel seguente modo:

- aprire il dettaglio dei conti abbinati facendo doppio click sopra il campo cui abbinare il nuovo conto

- cliccare sul pulsante “Gestione abbinamento conti”, posto in basso a sinistra della maschera

- cliccare nella tab “Abbina altri conti” e fare doppio click sul conto desiderato per rendere effettivo l’abbinamento

- il conto sarà riportato nella prima tab “Conti abbinati”, dove sono visibili tutti i conti abbinati dall’utente

- chiudere la maschera della gestione abbinamento conti con il tasto “chiudi”

A questo punto nel campo è riportato l’importo del conto abbinato.

In merito è stata creata un’apposita guida che si trova come “documento collegato” su tutte le guide dei quadri contabili: GESTIONE ABBINAMENTO CONTI.

La funzione di “gestione abbinamento conti” è disponibile solo per le imprese in regime contabile ordinario.

Come si disabbinano i conti proposti da GBsoftware?

Per disabbinare uno o più conti proposti da GBsoftware si deve togliere il check dal campo “Abil” relativo ai conti da non riportare.

I conti disabilitati sono proposti con colore grigio e non sono compresi nel totale.

Per riabilitare l’abbinamento di un conto precedentemente tolto rimettere il check nel campo “Abil” relativo al conto disabbinato.

In merito è stata creata un’apposita guida che si trova come “documento collegato” su tutte le guide dei quadri contabili: GESTIONE ABBINAMENTO CONTI.

La funzione di “gestione abbinamento conti” è disponibile solo per le imprese in regime contabile ordinario.

Non riesco a inserire le deduzioni Irap ai fini Ires/Irpef nel rigo delle variazioni in diminuzione nel quadro RF con i codici 12 (deduzioni 10%) e 33 (deduzione relativa al costo del personale). Come devo procedere?

Il calcolo delle deduzioni Irap ai fini Ires/Irpef vengono calcolate dal software nella gestione di dettaglio del rigo RF16 per Redditi SC, SP e PF (Gestione calcolo deduzioni Irap) e riportate poi in automatico nel rigo variazioni in diminuzione con i relativi codici (12 e/o 33).

Nel caso di un costo ad uso promiscuo (per esempio energia elettrica o condominio) devo registrare in contabilità il 50% nel conto costi indeducibili, oppure ho la possibilità d’intervenire nel piano dei conti della ditta modificando la % di deducibilità II.DD?

I costi parzialmente deducibili, registrati in contabilità con conti per cui è prevista una percentuale di deduzione parziale, sono riportati nel modello di dichiarazione dei Redditi per l’importo fiscalmente rilevante.

La percentuale di deducibilità è settata nel piano dei conti nei campi Deducibilità II.DD e Deducibilità Irap, sia per quelli proposti da GBsoftware che quelli creati dall’utente.

Si ricorda che i conti proposti da GBsoftware non possono essere modificati dall’utente.

Come inserire nel rigo RG33 le quote imputate ai collaboratori dell’impresa familiare o al coniuge di azienda coniugale?

Nel quadro RS deve essere indicato il quadro di riferimento nel rigo RS1.

Successivamente accedere alla “Gestione attestazione redditi”, dall’apposito pulsante, e scaricare i dati del collaboratore familiare nel quadro RS. In questa maniera si ha riporto della quota imputata al collaboratore nel relativo rigo RG33.

Come inserire nel rigo RF98 le quote imputate ai collaboratori dell’impresa familiare o al coniuge di azienda coniugale?

Nel quadro RS deve essere indicato il quadro di riferimento nel rigo RS1.

Successivamente accedere alla “Gestione attestazione redditi”, dall’apposito pulsante, e scaricare i dati del collaboratore familiare nel quadro RS. In questa maniera si ha riporto della quota imputata al collaboratore nel relativo rigo RF98.

Quadro LM

Nell’inserimento dell’anagrafica ditte per un contribuente forfetario il software ha richiesto la compilazione della gestione “Verifica requisiti per l’accesso/permanenza nel regime”, ma erroneamente sono stati confermati dati non corretti. Ora il programma mi segnala di non rispettare i requisiti e non permette la selezione del codice 15. Da dove si accede alla maschera di Verifica dei requisiti per modificare i dati inseriti?

Per poter accedere al regime “15 – Forfettario” occorre procedere alla verifica dei requisiti per l’accesso/permanenza al regime.

Da “Multiditta>Verifica regime forfettario” selezionare dal menu a tendina l’anno 201X, e cliccando sul tasto con i puntini in corrispondenza della colonna “Verifica” potrà effettuare la verifica dei requisiti rispondendo si o no a tutte le domande poste.

Se la ditta ha tutti i requisiti per accedere al regime può, da “Anagrafica ditta” posizionarsi nella storicizzazione (le storicizzazioni sono tutte poste in fondo all’anagrafica ditta).

Come posso aggiungere un codice attività nella gestione del quadro LM dei forfetari?

Per aggiungere un codice attività è necessario agire nell’anagrafica della ditta:

- posizionarsi nella storicizzazione al 31/12/2016

- cliccare il pulsante “sblocca” posto in alto

- aggiungere il codice attività cliccando il pulsante “Nuovo Cod.Att”

In automatico sarà aggiunto nella gestione di compilazione del quadro LM.

Contribuente minimo- professionista- il riporto automatico dei dati avviene per l’intero importo senza tener conto del principio di cassa nonostante le fatture di costo/ricavo sono state contabilmente lasciate da pagare/incassare. Come mai il riporto non tiene conto del principio di cassa?

La determinazione del reddito, per i contribuenti Minimi, avviene secondo il principio di “cassa” come da Lei indicato.

Nel prospetto “Verifica situazione Minimi”, che si apre sia dalla contabilità che dal quadro LM del modello Unico, gli importi vengono riportati in base alle risultanze del prospetto contabile (bilancino) e pertanto è cura dell’utente stornare eventuali componenti positivi o negativi di reddito non incassati/pagati utilizzando gli appositi conti di “appoggio”

- 46015 – Ricavi/Onorari non riscossi

- 43015 – Costi/spese non pagati

Perché pur avendo compilato, nel rigo LM21, la casella “Sussistenza requisiti accesso regime (art.1, comma 54)” in fase di predisposizione del file telematico mi scarta il file per errore bloccante?

Nel rigo LM21 è obbligatoria la compilazione delle caselle “Sussistenza requisiti accesso regime (art.1, comma 54)” e “Assenza cause ostative applicazione regime (art. 1, comma 57)”, come segnalato dal software all’uscita della gestione con cui si compila la sezione del quadro LM dedicata ai contribuenti forfetari.

Pertanto, per non avere lo scarto del file telematico, è necessario compilarle entrambe.

Contribuente forfetario che ha subito una ritenuta d’acconto: come faccio a riportarla in RN e non in LM?

Per riportare la ritenuta in RN, rigo RN33, è necessario effettuare una variazione, nel quadro LM, all’interno della gestione che si apre nel campo LM 41.

Nel campo giallo “Importo da riportare in LM41” fare una variazione con segno “-“. In questa maniera la ritenuta sarà riportata in RN33 anziché RS40.

Per un contribuente forfetario, con reddito pari a zero, nel quadro LM non vengono riportati i contributi previdenziali nel rigo LM35, inseriti nella gestione.

In assenza di reddito i contributi previdenziali, inseriti all’interno della gestione, non verranno inviati al quadro LM rigo LM35 ma solamente al quadro RP rigo RP21.

Per un lavoratore autonomo forfettario come si seleziona la casella “Lav.Autonomo”? Resta preselezionata la casella “Impresa” nonostante l`anagrafica sia stata modificata.

All’interno della gestione “Importa/Inserisci DATI REGIME FORFETARIO” il dato viene riportato dall’anagrafica alla prima apertura. Per modificarlo fare doppio click nel codice attività (campo verde). Si consiglia comunque di allineare sempre i dati in anagrafica.

Quadro RH

Come riportare nel quadro RH i dati relativi al collaboratore di un’ Impresa Familiare o Azienda Coniugale?

Per il riporto dei dati è necessario che, all’interno del quadro RS, siano presenti i dati relativi ai collaboratori nella “Gestione attestazione redditi”. Nel quadro RH, all’interno della “Gestione delle Partecipazioni”, cliccando il pulsante “Importa Partecipazioni” i dati vengono riportati in automatico.

Dopo aver inserito i dati nella gestione “Attestazione redditi” del quadro RO di Redditi SP, cosa occorre fare per avere il riporto degli stessi nel quadro RH del modello PF dei rispettivi soci?

Nel quadro RO di Redditi SP i dati anagrafici del socio sono già presenti in quanto inseriti in anagrafica ditte. Dopo aver verificato la completezza dei dati all’interno della partecipazione, posizionarsi nel quadro RH del modello PF di ogni singolo socio, accedere alla gestione partecipazioni e cliccare il pulsante “Importa”.

Come si effettua la stampa delle partecipazioni del quadro RH di Redditi PF?

Per la stampa delle partecipazioni ci si deve posizionare nella ditta con la quale il soggetto ha la partecipazione:

- se si tratta di SP, nel quadro RO seconda pagina all’interno della “Gestione Attestazione redditi”;

- se si tratta di PF, nel quadro RS sempre all’interno della “Gestione attestazioni redditi” .

All’interno della gestione è presente il pulsante “STAMPA”.

Quadro RP

Come inserire i dati relativi alle “Spese per interventi di recupero del patrimonio edilizio e per misure antisismiche”?

Nella sezione III del quadro RP cliccando il pulsante “Spese per interventi di recupero del patrimonio edilizio e per misure antisismiche” si apre una gestione nella quale inserire le spese soggette a detrazione. Questa gestione permette un’immissione controllata dei dati inseriti al fine di evitare errori di compilazione. Una volta completato l’inserimento, cliccando “Esci ed aggiorna quadro”, i dati vengono riportati in automatico nel quadro.

Come inserire i dati relativi alle “Spese per interventi finalizzati al risparmio energetico”?(

Cliccando il pulsante “Spese per interventi finalizzati al risparmio energetico” si apre una gestione nella quale inserire le spese soggette a detrazione. Questa gestione permette un immissione controllata dei dati inseriti al fine di evitare errori di compilazione. Una volta completato l’inserimento, cliccando “Esci ed aggiorna quadro”, i dati vengono riportati in automatico nel quadro.

All’interno della gestione “Spese per interventi di recupero del patrimonio edilizio e per misure antisismiche” il software non consente la compilazione del campo “numero d`ordine immobile”.

Il numero d’ordine di immobile deve essere inserito solamente per le spese sostenute per la prima volta nell’anno di imposta della dichiarazione, per le precedenti non è obbligatoria la compilazione.

I dati relativi alle “Spese per interventi di recupero del patrimonio edilizio e per misure antisismiche” sono stati importati dall’anno precedente. Perché la Sezione III-B relativa agli estremi catastali non è compilabile?

Per gli interventi effettuati in anni precedenti al 2011, per i quali è stata inviata la comunicazione al COP, non deve essere compilata la sezione III-B e pertanto, nel rigo di riferimento all’intervento. Per tali spese importate non deve essere compilata neanche la casella “N.d’ordine immobile”.

Come devono essere inserite le “Spese per l’acquisto o la costruzioni di immobili destinati alla locazione”?

Nel rigo relativo alle suddette spese è presente una gestione nella quale l’utente deve riportare i dati dell’immobile. In particolare, all’interno della gestione, deve essere indicato:

- La data di stipula del contratto di locazione

- L’importo della spesa totale per l’acquisto o la costruzione dell’immobile (per un massimo di 300.000 €)

- L’importo degli eventuali interessi.

Come si inseriscono le spese relative ai righi “Altre spese”?

Per inserire tali spese è necessario utilizzare la gestione che si attiva facendo doppio click nei campi celesti dei righi interessati. Nel caso in cui i righi del modello non siano sufficienti per l’indicazione delle spese il software in automatico crea un nuovo modulo.

Come si inseriscono le spese relative al rigo “Altri oneri deducibili?

Per inserire le spese relative agli Oneri Deducibili è necessario utilizzare la gestione che si attiva facendo doppio click nel campo celeste del rigo “Altri oneri deducibili”.

Nel caso in cui vengano inserite più di una spesa, in automatico il software crea un nuovo modulo.

Come si inseriscono le spese per le attività sportive dei ragazzi?

Le spese per le attività sportive dei ragazzi si inseriscono con il codice “16” nella gestione presente nei righi da RP8 a RP13 del modello PF o nei righi da E8 a E10 del modello 730. Con questo codice indicare le spese sostenute per l’iscrizione annuale e l’abbonamento, per i ragazzi di età compresa tra 5 e 18 anni, ad associazioni sportive, palestre, piscine ed altre strutture ed impianti sportivi destinati alla pratica sportiva dilettantistica. La detrazione spetta per le spese sostenute sia per i familiari fiscalmente a carico sia per il contribuente stesso se di età rientrante nei limiti sopra indicati. L’importo da considerare non può essere superiore per ciascun ragazzo a 210,00 euro.

Per un contribuente forfetario, con reddito pari a zero, nel quadro LM non vengono riportati i contributi previdenziali nel rigo LM35, inseriti nella gestione.

In assenza di reddito i contributi previdenziali, inseriti all’interno della gestione, non verranno inviati al quadro LM rigo LM35 ma solamente al quadro RP rigo RP21.

Caso di contribuente che insieme al coniuge ha sostenuto nell’anno 2016 spese di arredo per l’abitazione principale. Il contribuente ha superato l’età anagrafica per richiedere il rimborso. Come procedere in questo caso?

Per fruire della detrazione “giovani coppie” è necessario che almeno uno dei due conviventi abbia un’età non superiore a 35 anni. Nel caso il requisito sia solamente del coniuge/convivente è necessario, all’interno della gestione “Spese arredo giovani coppie”, apporre il check nella casella “Meno di 35 anni – Barrare la casella se il requisito anagrafico è posseduto dal coniuge o convivente more uxorio”.

Caso di contribuente che ha sostenuto insieme al coniuge, nell’anno2016, spese per arredo dell’abitazione principale. Entrambi hanno superato, nel corso del periodo di imposta, il requisito anagrafico per poter fruire dell’agevolazione “Giovani coppie”. Come procedere in questo caso?

In questo caso non è possibile fruire della detrazione “Giovani coppie”.

Quadro RN

Come si determina la detrazione per redditi di lavoro dipendente/pensione?

Per un corretto calcolo in RN dei dati relativi alle detrazioni per redditi di lavoro dipendente/pensione, occorre aver compilato correttamente il quadro RC, in particolare il campo relativo alla “Tipologia di Reddito” e il campo relativo ai “Giorni”.

Come si determina la deduzione per abitazione principale in RN2?

La compilazione della Deduzione avviene in automatico previa compilazione della Gestione Fabbricati presente in RB.

Dove indicare gli acconti versati al fine di dedurli dall’imposta a debito?

Per gli utenti che già utilizzavano il software GB gli acconti gestiti con l’applicazione F24 sono riportati in automatico nel quadro RN al rigo RN38 col.6. In caso contrario il dato deve essere inserito manualmente. Fare doppio click nel rigo RN38 col.6 e inserire nel campo giallo Variazione (+/-) l’importo dell’acconto versato.

Contribuente forfetario che ha subito una ritenuta d’acconto: come faccio a riportarla in RN e non in LM?

Per riportare la ritentuta in RN, rigo RN33, è necessario effettuare una variazione, nel quadro LM, all’interno della gestione che si apre nel campo LM 41.

Nel campo giallo “Importo da riporare in LM41” fare una variazione con segno “-“. In questa maniera la ritenuta sarà riportata in RN33 anzichè RS40.

Come mai nel rigo RV1 non è riportato nulla?

Nel rigo RV1, prima di determinare il reddito imponibile, è eseguita la verifica della condizione per la quale risultano dovute le addizionali. Le addizionali regionale e comunale all’IRPEF, infatti, devono essere determinate solo nel caso in cui, per il contribuente, dal calcolo di seguito riportato risulti un importo maggiore di euro 10: RN5- RN22- RN23- RN30 col.2- RN31 col.1

In presenza di un Comune con esenzione particolare come si effettua il calcolo dell’Addizionale Comunale?

In caso di comune con esenzione particolare, all’interno della gestione Addizionale Comunale – sezione “Verifica delle condizioni per l’applicazione dell’esenzione particolare”, il software esegue la verifica per l’applicabilità o meno di tale esenzione ed effettua il calcolo in automatico.

Nel caso in cui siamo in presenza di particolari esenzioni non gestite in automatico dal software (ed esempio: codice esenzione C1 – C2 – D4 – F – FF – Z – Z1), l’utente si deve posizionare all’interno della gestione Addizionale Comunale – sezione “Verifica delle condizioni per l’applicazione dell’esenzione particolare” e indicare nell’ apposita casella “Compilare la casella per indicare se per il Comune può essere applicata l’esenzione particolare” se per il comune può essere applicata o meno l’esenzione.

Caso di soggetto deceduto: come procedere per non far effettuare dal software il calcolo automatico dell’acconto dell’Addizionale Comunale?

In questo caso è necessario posizionarsi in Anagrafica e creare una storicizzazione alla data del decesso del soggetto. In seguito, nella storicizzazione creata e, nella situazione attuale, posizionarsi nella sezione “Dati fiscali” ed inserire nel campo “Stato Civile” il codice 6-Deceduto. Infine compilare la sezione “Firmatario” con i dati del soggetto erede.

Qual è la procedura per non inviare gli Acconti ai Pagamenti?

Nel rigo RN62 cliccare il pulsante “CALCOLO ACCONTO IRPEF” e inserire la “X” nel campo “Indicare X nel campo giallo per non versare gli Acconti”.

Nel quadro RN verranno comunque indicati gli importi ma non saranno riportati tra i debiti da versare.

Quadro RR

Per un soggetto in regime forfetario nel quadro RR non viene riportato il reddito.

Posizionari nel quadro LM ed accedere alla gestione “Importa / Inserisci DATI REGIME FORFETARIO” che si attiva dall’apposito pulsante. Nei campi LM34 colonna 1 o 2 indicare l’importo. A questo punto nel quadro RR sarà riportato il reddito.

Nel nuovo credito non viene considerato il residuo anno precedente, come mai?

Il credito inps residuo relativo all’anno precedente non viene sommato nel nuovo credito, ma come specificato nella normativa inps, si deve continuare ad utilizzarlo direttamente con anno di riferimento precedente. Quindi se ha utilizzato GB anche lo scorso anno lo trova già disponibile in Applicazione F24, altrimenti dovrà inserire il credito da input direttamente dal pulsante “crediti”.

Come avviene la compilazione della base imponibile in RR14 ?

La compilazione della base imponibile nel rigo RR14 avviene in automatico dalla procedura previa compilazione del campo RR13 “Matricola”, dato obbligatorio per la sezione in oggetto. La matricola viene riportata in automatico dal software se indicata in Anagrafica ditte, Tab “Iscrizioni” sezione “Cassa professionale”.

Non vengono riportati nella gestione Pagamenti i Contributi previdenziali, cosa fare ?

Per un corretto riporto dei Contributi previdenziali nella Gestione Pagamenti occorre aver compilato correttamente tutti i campi presenti all’interno delle Gestioni del quadro RR. Per quanto riguarda la “gestione IVS” occorre compilare nella sezione Versamenti i campi relativi al “Periodo DA” e “Periodo A” e i Codici Inps; invece per la “Gestione separata Inps” occorre compilare nella sezione Calcolo Contributi “Periodo imponibile da – al” e nella sezione Versamenti “Periodo DA” e “Periodo AL”.

Come fare per togliere gli acconti Inps qualora il cliente non voglia pagarli?(

Nella scheda “Versamenti” delle gestioni del quadro RR inserire, nel campo giallo “Variazione +/-“, la variazione in diminuzione per azzerare l’importo degli acconti.

Eseguendo il controllo del file telematico viene segnalato questo errore: Quadro RR Modulo 1 – Codice RR 002 000 – Campo assente.

Posizionarsi in RR e compilare la casella “Tipo soggetto” presente nella parte sinistra del quadro sopra il pulsante “Soggetto IVS”.

Come posso inserire gli acconti IVS da input?(

All’interno della gestione “Soggetto IVS” porre il flag nella casella “Sblocca campi 26 e 35” o “Sblocca campo 14” e inserire gli acconti versati nell’apposito campo.

Selezionando “Sblocca campi” si perde l’automatismo del software e si deve procedere alla compilazione da input.

Come si generano gli F24 Accise relativi al pagamento dei contributi dovuti alla Cassa Italiana Geometri?

I “contributi previdenziali dovuti alla Cassa Italiana Geometri” confluiscono in automatico alla gestione pagamenti dalla quale possono essere inviati all’Applicazione F24, Modello F24 Accise.

In assenza del codice Inps come è possibile effettuare il calcolo dello stesso per il versamento dei contributi?

All’interno della gestione “Soggetto IVS” è presente il pulsante “Calcolo codice INPS” che calcola in automatico la code-line Inps.

Dove si indicano i dati del collaboratore familiare nel quadro RR?

Nel quadro RR il rigo RR2 del primo modulo è destinato al titolare dell’impresa, il rigo RR3 al collaboratore. Per i moduli successivi al primo (nel caso di più collaboratori) i dati devono essere indicati nei righi RR2 e RR3 e così via.

All’uscita della gestione IVS appare il seguente messaggio ” La gestione relativa ai Soggetti IVS deve essere completata/verificata in quanto non corretta o incompleta “. Cosa manca?

Verificare di aver compilato tutti i campi presenti nella scheda “Versamenti”.

I dati da inserire obbligatori sono:

- Codice sede INPS: che viene riportato in automatico se precedentemente inserito in Anagrafica.

- Codice INPS: sono le codeline per il versamento del Saldo 2017 e I e II acconto 2018. Si possono calcolare direttamente dal pulsante “Calcola codice INPS”.

- Periodo Da e Periodo A.

Quadro RS

Come si determina il reddito del collaboratore dell’impresa familiare o azienda coniugale?

All’interno della Gestione che si attiva dal pulsante “Gestione Attestazioni Redditi” i dati anagrafici e la percentuale di partecipazione, relativi al collaboratore familiare, sono riportati in automatico dall’Anagrafica della ditta, mentre i dati contabili provengono dal quadro contabile di riferimento.

Il software non riporta nei quadri i dati contabili anche se, effettuando doppio click nel campo, gli importi sono presenti! Come posso risolvere?

Verificare nella maschera di abilitazione dell’applicazione che sia presente il check “Integrata alla contabilità” in corrispondenza del dichiarativo.

Come riportare nel quadro RH i dati relativi al collaboratore di un’ Impresa Familiare o Azienda Coniugale?

Per il riporto dei dati è necessario che, all’interno del quadro RS, siano presenti i dati relativi ai collaboratori nella “Gestione attestazione redditi”. Nel quadro RH, all’interno della “Gestione delle Partecipazioni”, cliccando il pulsante “Importa Partecipazioni” i dati vengono riportati in automatico.

Quando clicco il pulsante “Telematico” il software mi blocca dicendomi di andare a compilare la sezione “Canone Rai” all’interno del quadro RS.

Il codice “Canone RAI” deve essere indicato obbligatoriamente nel Frontespizio di SC, SP e ENC.

Indicando i codici “1” o “2” deve essere compilata anche l’apposita sezione “Canone RAI” presente nel quadro RS.

Contribuente forfetario che ha subito una ritenuta d’acconto: come faccio a riportarla in RN e non in LM?

Per riportare la ritenuta in RN, rigo RN33, è necessario effettuare una variazione, nel quadro LM, all’interno della gestione che si apre nel campo LM 41.

Nel campo giallo “Importo da riportare in LM41” fare una variazione con segno “-“. In questa maniera la ritenuta sarà riportata in RN33 anziché RS40.

Pagamenti

Come mai gli importi indicati nella maschera pagamenti non sono in linea con quelli inviati all’Applicazione F24?

Se dopo aver inviato gli importi a F24 , si modifica il dichiarativo determinando una variazione degli importi a debito/credito, la procedura rileva in automatico che i dati precedentemente inviati a F24 non sono più in linea con il dichiarativo . Occorrerà perciò prima annullare i debiti/crediti provenienti dal Dichiarativo (in F24 – Riepilogo Pagamenti Dichiarazione) e ripetere poi l’operazione di invio dalla maschera Pagamenti.

Come si inviano i debiti/crediti provenienti dai Dichiarativi all’F24 per la creazione dei relativi modelli?

In tutti i Dichiarativi è presente la maschera “PAGAMENTI” nella quale vanno a confluire tutti i debiti ed i crediti che emergono dalla dichiarazione. Per inviare i dati all’F24 è necessario prima storicizzare la dichiarazione e poi nella maschera “PAGAMENTI” cliccare il pulsante “Invia dati al riepilogo pagamenti F24”.

Nonostante i debiti ed i crediti siano stati inviati all’F24, non vengono riportati. Come mai?

I debiti ed i crediti provenienti dai Dichiarativi 2018, anno d’imposta 2017, verranno riportati nell’applicazione F24 2018 all’interno di “Riepilogo pagamenti dichiarazione”. Controllare che l’applicazione F24 sia aperta nell’anno corretto.

Ricordiamo che le FAQ sono consultabili dal pulsante “Vedi FAQ” presente nella parte sinistra della “Guida on line”.

DB101 – ML/10