Nella compilazione della dichiarazione dei redditi può capitare di commettere errori di vario tipo. Le modalità per rimediare sono diverse a seconda che le correzioni avvengano prima o dopo la scadenza dei termini di presentazione di Unico.

Scaduti i termini di presentazione non è più possibile inviare una dichiarazione “correttiva”, ma è necessario presentare una dichiarazione definita “integrativa”, completa di tutte le sue parti, che permette di sostituire la dichiarazione originaria già inviata.

Il presupposto per la presentazione della dichiarazione integrativa è che sia già stata validamente presentata la dichiarazione originaria, intendendosi valida anche la dichiarazione tardiva inviata entro novanta giorni dal termine di scadenza.

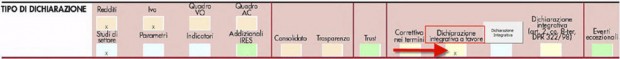

Nel frontespizio dei modelli UNICO e IRAP sono presenti tre modalità di dichiarazione integrativa, alternative tra loro:

La dichiarazione integrativa a favore può essere presentata, qualora la dichiarazione inviata validamente entro i termini, presenti errori o omissioni che hanno determinato un maggior reddito o, comunque, un minor credito o una maggior debito d’imposta.

E’ ammesso presentare la dichiarazione integrativa a favore nei seguenti casi:

- Entro il termine previsto per la presentazione della dichiarazione relativa al periodo d’imposta successivo (ex art. 2 comma 8-bis del DPR n. 322 del 1998) qualora si vogliano correggere errori od omissioni, che abbiano determinato nella dichiarazione originaria un maggior reddito o, comunque, un maggior debito o un minor credito d’imposta (l’eventuale credito risultante da tale dichiarazione può essere utilizzato in compensazione ai sensi del D.lgs. n. 241 del 1997, ovvero richiesto a rimborso);

- Entro il termine stabilito dall’art. 43 DPR n. 600 del 1973, ovvero entro il 31 dicembre del quarto anno successivo a quello in cui è stata presentata la dichiarazione, qualora si vogliano correggere errori o omissioni non rilevanti per la determinazione della base imponibile, dell’imposta, né per il versamento del tributo e che non siano di ostacolo all’esercizio dell’attività di controllo.

Al fine di correggere errori o omissioni che abbiano determinato nella dichiarazione originaria un minor reddito o, comunque, un minor debito o un maggior credito d’imposta, il contribuente può predisporre la dichiarazione integrativa, rettificando e integrando quella originaria.

Tale integrazione va eseguita entro i termini per l’accertamento, ossia il 31 dicembre del quarto anno successivo a quello in cui è stata presentata la dichiarazione (ex art 2 comma 8 del DPR n. 322 del 1998).

Il contribuente può presentare una dichiarazione integrativa anche al fine di trasformare la richiesta di rimborso dell’eccedenza d’imposta in credito da utilizzare in compensazione sempre che il rimborso non sia stato già erogato, anche in parte.

La variazione della scelta è possibile inviando una dichiarazione integrativa entro i 120 giorni dalla scadenza del termine ordinario di presentazione.

Per esprimere tale modifica è necessario barrare, nel frontespizio dei modelli Unico e Irap, la casella “Dichiarazione Integrativa (art. 2, co. 8-ter, DPR n. 322/98)”.

Per predisporre la dichiarazione integrativa a favore è necessario:

- Modificare la dichiarazione originaria, rettificandola o integrandola;

- Barrare la casella presente nel Frontespizio del dichiarativo: ‘Dichiarazione integrativa a favore’.

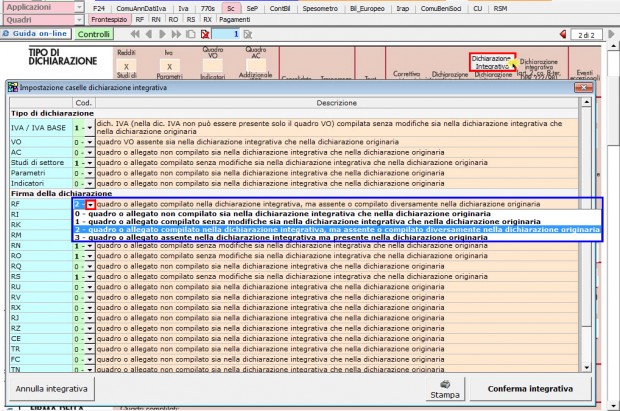

Nel frontespizio di Unico e Irap si deve selezionare il pulsante “Dichiarazione integrativa”. Dalla maschera che si apre, devono essere indicati quali quadri della dichiarazione originaria sono oggetto di aggiornamento e quali invece non sono modificati.

In corrispondenza del “Tipo di dichiarazione” e dei “Quadri compilati”, deve essere inserito uno dei seguenti codici:

“0” Quadro o allegato non compilato sia nella dichiarazione integrativa che nella dichiarazione originaria;

“1” Quadro o allegato compilato senza modifiche sia nella dichiarazione integrativa che nella dichiarazione originaria;

“2” Quadro o allegato compilato nella dichiarazione integrativa ma assente o compilato diversamente nella dichiarazione originaria;

“3” Quadro o allegato assente nella dichiarazione integrativa, ma presente nella dichiarazione originaria.

Nella dichiarazione Iva/Iva Base presentata in maniera AUTONOMA, al fine di predisporre l’integrativa, è necessario soltanto barrare l’apposita casella presente nel Frontespizio.

Per predisporre la dichiarazione integrativa dichiarazione integrativa art.2, co.8-ter, DPR n.322/98è necessario:

- Modificare la dichiarazione originaria, rettificandola o integrandola;

- Barrare la casella presente nel Frontespizio di Unico o Irap

Per maggiori chiarimenti rimandiamo alla guida online del frontespizio di Unico.

DB121- DB101- DB111- DB131- DB301 – AP/46

TAG co. 8-terDichiarazione integrativadichiarazione integrativa a favoreDichiarazione integrativa art. 2