L’onere di presentare la dichiarazione dei redditi del soggetto deceduto ricade sull’erede del contribuente. È obbligo degli eredi infatti verificare se si debba presentare la dichiarazione dei redditi per conto del defunto oppure no.

In questo caso non è possibile presentare il modello 730 ma è necessario che gli eredi utilizzino il modello Redditi PF.

Termini di presentazione della dichiarazione da parte degli eredi

- Per le persone decedute nel 2018 o entro il mese di febbraio 2019: la dichiarazione deve essere presentata dagli eredi nei termini ordinari

- Per le persone decedute successivamente: la dichiarazione deve essere presentata entro i termini indicati

Presentazione presso uffici postali

| Data del decesso | Termini di presentazione |

| 01/01/2018 – 28/02/2019 | Termini ordinari: 02/05/2019 – 01/07/2019 |

| 01/03/2019 – 30/06/2019 | Termini prorogati di 6 mesi: 31/12/2019 |

Presentazione telematica

| Data del decesso | Termini di presentazione |

| 01/01/2018 – 30/06/2019 | Termini ordinari: 30/09/2019 |

| 01/06/2019 – 30/09/2019 | Termini prorogati di 6 mesi: 31/03/2020 |

Se nell’anno precedente la persona deceduta aveva presentato il modello 730 dal quale risultava un credito, successivamente non rimborsato dal sostituto d’imposta, tale credito può essere portato a riduzione dell’IRPEF dovuta per la dichiarazione successiva.

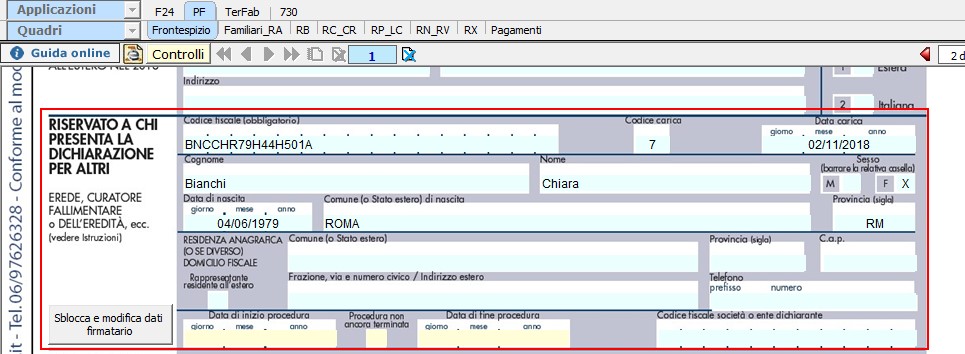

Compilazione del Frontespizio

Nel frontespizio della dichiarazione dovrà essere compilata:

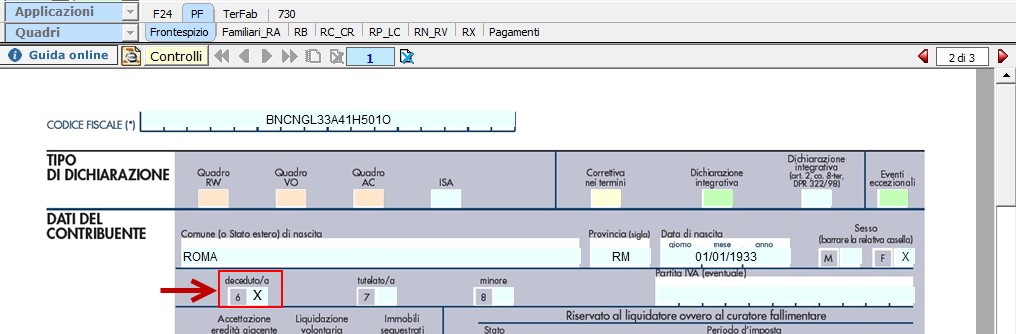

- La sezione ‘Dati del contribuente’ indicando i dati anagrafici del soggetto (nome, cognome, codice fiscale…). Inoltre deve essere compilata la casella “6 Deceduto” per indicare che il soggetto in questione è deceduto

- La sezione ‘Riservata a chi presenta la dichiarazione per conto di altri’: indicando i dati relativi a colui che presenta la dichiarazione per conto del soggetto deceduto. In questo caso nel campo “Codice carica” dovrà essere indicato 7 (Erede)

DICHIARAZIONE di un SOGGETTO DECEDUTO con software

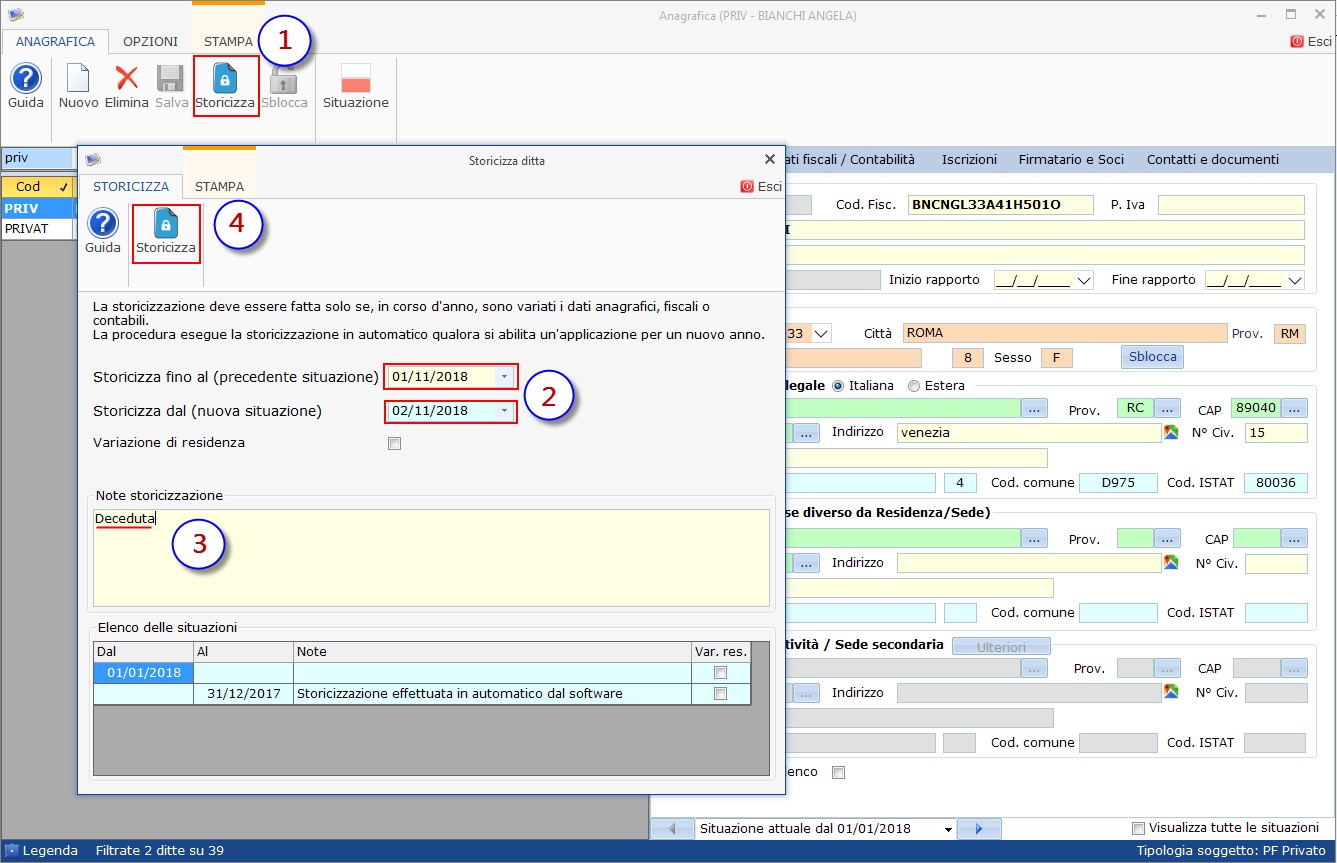

Per gestire la dichiarazione di un contribuente deceduto con il software GB è necessario posizionarsi nell’anagrafica del soggetto e:

- Creare, dall’apposito pulsante “Storicizza”, una storicizzazione alla data del decesso (ad esempio: per un soggetto deceduto in data 02/11/2018, creare la storicizzazione indicando le date 01/11/2018 – 02/11/2018);

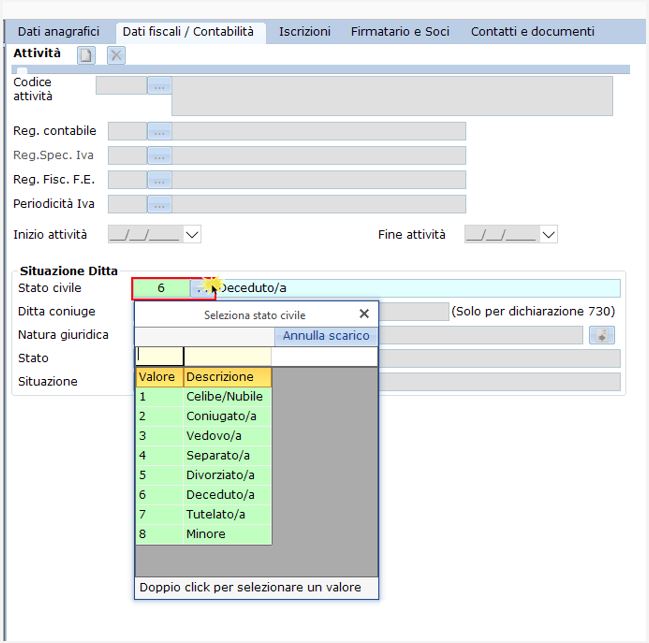

- Compilare il campo stato civile indicando il codice “6 Deceduto”;

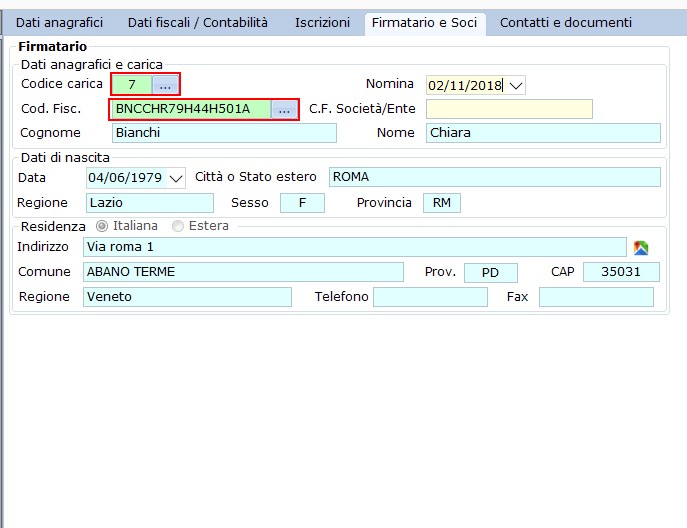

- Compilare la sezione “Firmatario e Soci” indicando, sia alla storicizzazione ‘dal 02/11/2018 al 31/12/2018’ che nella situazione attuale ‘al 01/01/2019’, i dati del firmatario. Per indicare il firmatario è necessario cliccare l’apposito pulsante “…”, posto a fianco del codice fiscale e selezionare il nominativo dall’elenco proposto. In fine abbinare al firmatario appena scaricato il codice carica 7-EREDE.

A questo punto, compilata correttamente l’anagrafica del soggetto, il software riporta in automatico i dati all’interno del frontespizio della dichiarazione. In particolare:

- nella sezione “DATI DEL CONTRIBUENTE”, troveremo barrata la casella “Deceduto/a”.

- nella sezione “RISERVATO A CHI PRESENTA LA DICHIARAZIONE PER ALTRI”, troveremo compilati i dati del firmatario, nel nostro caso i dati dell’erede.

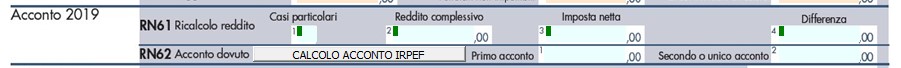

Nel quadro RN, rigo RN62 – Acconto dovuto, nel quale deve essere indicato, se dovuto, l’ammontare dell’acconto IRPEF per l’anno 2019, nel caso di soggetto Deceduto il software non riporta gli acconti in quanto non dovuti.

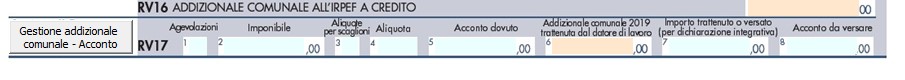

Nel quadro RV, rigo RV17 – Acconto addizionale comunale all’IRPEF per il 2019, il software, nel caso di soggetto Deceduto, non calcola e non riporta l’ammontare degli acconti.

AP/17

Ascolta la news

TAG Dichiarazione dei Redditidichiarazione presentata dall’eredeerederedditi pfsoggetto deceduto