Da quest’anno, nelle dichiarazioni fiscali (Redditi PF, SC, SP, ENC, Irap, 770 e IVA), è stato introdotto il nuovo quadro “DI – Dichiarazioni Integrative” (o sezioni ad hoc in IVA e IRAP), nel quale devono essere indicati i dati relativi alle dichiarazioni integrative a favore “oltre l’anno” presentate nel 2016.

Con le modifiche introdotte dall’articolo 5 del D.L. n. 193/2016 sono cambiate le regole relative ai termini di presentazione delle DICHIARAZIONI INTEGRATIVE (sia a favore che a sfavore).

In particolare, il legislatore è voluto intervenire allineando i termini della presentazione della dichiarazione integrativa a quelli previsti per l’accertamento. Prima di descrivere le novità introdotte, è opportuno ricordare che la precedente disciplina prevedeva che:

- la dichiarazione integrativa a favore poteva essere presentata entro e non oltre il termine di presentazione della dichiarazione relativa al periodo di imposta successivo;

- la dichiarazione integrativa a sfavore poteva essere presentata entro e non oltre il 31 dicembre del 4° anno successivo quello di presentazione del modello dichiarativo da correggere.

In base alle nuove regole, il termine per la presentazione della dichiarazione integrativa a favore è stato equiparato a quello previsto per la presentazione della dichiarazione integrativa a sfavore.

In particolare, per le dichiarazioni integrative riferite ai periodi d’imposta 2016 e successivi, i termini di presentazione coincidono con i nuovi termini per l’accertamento (ossia 31/12 del 5° anno successivo a quello di presentazione del modello dichiarativo da correggere).

Invece, per le dichiarazioni integrative riferite a periodi d’imposta antecedenti al 2016, i termini di presentazione coincidono con i vecchi termini per l’accertamento (ossia 31/12 del 4° anno successivo a quello di presentazione del modello dichiarativo da correggere).

Alla luce delle citate novità, è stato inserito nei modelli dichiarativi il nuovo Quadro DI. Il prospetto è utilizzato dai soggetti che, nel corso del 2016, hanno presentato una o più dichiarazioni a favore oltre il termine di presentazione della dichiarazione dei redditi relativa all’anno d’imposta successivo (ad esempio dichiarazione integrativa Unico 2013 relativa al 2012 presentata nel 2016).

Il beneficio fiscale dell’integrativa, derivante dal maggior credito o dal minor debito, non già chiesto a rimborso, va indicato nel Quadro DI della dichiarazione. Il credito concorrerà alla liquidazione della corrispondente imposta, a debito o a credito, risultante dichiarazione.

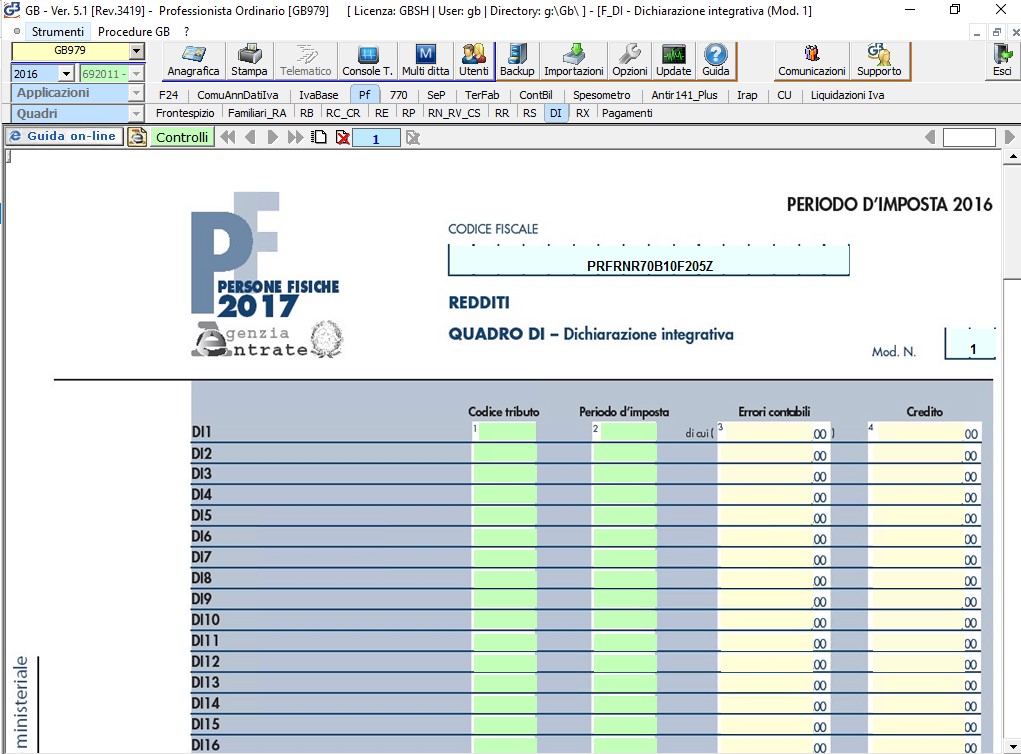

Funzionamento del Quadro DI in GBsoftware

Nel quadro DI “Dichiarazione integrativa” l’utente deve inserire direttamente i dati nei campi del modello, in particolare va indicato:

- il codice tributo relativo al credito derivante dalla dichiarazione integrativa;

- l’anno relativo al modello utilizzato per la dichiarazione integrativa (ad esempio, per la dichiarazione integrativa UNICO 2014, indicare 2013);

- il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa per i casi di correzione di errori contabili di competenza. Tale importo è ricompreso nel credito da indicare in colonna 4;

- il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa per la quota non chiesta a rimborso nella dichiarazione integrativa stessa. Tale importo concorre alla liquidazione della corrispondente imposta, a debito o a credito, risultante dalla presente dichiarazione.

GC/08 – DB101 – DB111 – DB121 – DB131 – DB461