In fase di utilizzo del software può risultare utile avere a disposizione un set di risposte veloci a piccoli dubbi che possono sopraggiungere in fase di lavorazione.

Proprio per questo motivo GBsoftware ha strutturato una serie di F.A.Q basandosi sulle principali richieste di assistenza fatte dai clienti.

La consultazione delle F.A.Q garantisce la risoluzione delle problematiche più semplici, permettendoci di offrire un servizio di assistenza puntuale e completo senza l’intervento di un operatore. Sono uno strumento efficace per migliorare l’esperienza lavorativa con le applicazioni.

Aggiungiamo inoltre che, il 37% dei richiedenti assistenza riesce a risolvere i propri dubbi relativi all’utilizzo del software semplicemente ricorrendo alla lettura delle F.A.Q. e trovano in meno di un minuto la risposta corretta al proprio quesito.

Prima di inviare una richiesta di assistenza assicurati quindi che la risposta al tuo dubbio non sia già presente in una della nostre F.A.Q.

A seguito di questa premessa, con la newsletter di oggi riepiloghiamo le principali FAQ riguardanti l’applicazione Redditi SC 2018.

Generali

Quali sono le scadenze per i soggetti Ires, ossia le società di capitali, le società cooperative e gli enti pubblici e privati?

Per quanto riguarda l’IRES/IRAP il pagamento è effettuato entro l’ultimo giorno (anziché entro il 16) del sesto mese successivo a quello di chiusura del periodo d’imposta. I soggetti che approvano il bilancio oltre il termine di quattro mesi dalla chiusura dell’esercizio, devono effettuare i versamenti entro l’ultimo giorno (anziché entro il 16) del mese successivo a quello di approvazione del bilancio (se il bilancio non è approvato entro il termine massimo, i versamenti devono comunque essere effettuati entro l’ultimo giorno del mese successivo). I versamenti potranno essere effettuati entro il 30° giorno successivo ai termini stabiliti, maggiorando l’importo dello 0,40%.

Quadro RF

Come mai il software non calcola la maggiorazione del 3%, nonostante la differenza tra i ricavi derivanti dall’applicazione degli studi e quelli annotati nelle scritture contabili è superiore al 10 per cento dei ricavi dichiarati?

In presenza di uno studio di settore al primo anno di applicazione, anche se la differenza tra ricavi derivanti dall’applicazione degli studi e quelli annotati nelle scritture contabili è superiore al 10 per cento dei ricavi dichiarati, la maggiorazione non è dovuta. Pertanto verificare che lo studio di settore applicato per il suo codice attività si trovi nel primo anno di applicazione.

Il software non riporta nei quadri i dati contabili anche se, effettuando doppio click nel campo, gli importi sono presenti! Come posso risolvere?

Verificare nella maschera di abilitazione dell’applicazione che sia presente il check “Integrata alla contabilità” in corrispondenza del dichiarativo.

Come si disabbinano i conti proposto da GBsoftware?

Per disabbinare uno o più conti proposti da GBsoftware si deve togliere il check dal campo “Abil” relativo ai conti da non riportare.

I conti disabilitati sono proposti con colore grigio e non sono compresi nel totale.

Per riabilitare l’abbinamento di un conto precedentemente tolto rimettere il check nel campo “Abil” relativo al conto disabbinato.

In merito è stata creata un’apposita guida che si trova come “documento collegato” su tutte le guide dei quadri contabili: GESTIONE ABBINAMENTO CONTI.

NB. La funzione di “gestione abbinamento conti” è disponibile solo per le imprese in regime contabile ordinario.

Come si abbinano i conti creati dall’utente?

Per abbinare i conti create dall’utente procedere nel seguente modo:

- aprire il dettaglio dei conti abbinati facendo doppio click sopra il campo cui abbinare il nuovo conto

- cliccare sul pulsante “Gestione abbinamento conti”, posto in basso a sinistra della maschera

- cliccare nella tab “Abbina altri conti” e fare doppio click sul conto desiderato per rendere effettivo l’abbinamento

- il conto sarà riportato nella prima tab “Conti abbinati”, dove sono visibili tutti i conti abbinati dall’utente

- chiudere la maschera della gestione abbinamento conti con il tasto “chiudi”

A questo punto nel campo è riportato l’importo del conto abbinato.

In merito è stata creata un’apposita guida che si trova come “documento collegato” su tutte le guide dei quadri contabili: GESTIONE ABBINAMENTO CONTI.

La funzione di “gestione abbinamento conti” è disponibile solo per le imprese in regime contabile ordinario.

Vi è la possibilità di stampare il prospetto di raccordo tra risultato civilistico e risultato fiscale con tutte le riprese fiscali?

In caso d’integrazione tra contabilità e modello redditi ha il prospetto delle “Riprese Fiscali” presente in Contabilità> Bilancio, in cui sono evidenziati, per ogni conto l’importo deducibile e non deducibile ai fini delle imposte dirette e dell’Irap (art. 5-bis). In questo prospetto non vengono gestite eventuali scelte per la ripresa a tassazione in più esercizi di alcuni componenti di reddito, come per esempio plusvalenze, ed altre che risultano da calcoli effettuati all’interno della dichiarazione, come per esempio gli interessi passivi.

Non riesco a inserire le deduzioni Irap ai fini Ires/Irpef nel rigo delle variazioni in diminuzione nel quadro RF con i codici 12 (deduzioni 10%) e 33 (deduzione relativa al costo del personale). Come devo procedere?

Il calcolo delle deduzioni Irap ai fini Ires/Irpef vengono calcolate dal software nella gestione di dettaglio del rigo RF16 per Redditi SC, SP e PF (Gestione calcolo deduzioni Irap) e riportate poi in automatico nel rigo variazioni in diminuzione con i relativi codici (12 e/o 33).

Dove è calcolato l’importo riportato in automatico nel rigo RF15 campo 1 – “Interessi passivi non deducibili”?

Nel rigo RF15 campo 1 è indicato l’importo degli interessi passivi indeducibili ai sensi dell’art. 96 del TUIR; al fine di determinare l’importo dell’eccedenza di tali interessi passivi deve essere compilato l’apposito prospetto posto nel presente quadro RF.

Quadro RN

Come si compila la sezione relativa all`ACE?

I dati relativi all’Ace devono essere inseriti da input nella sezione “Deduzione per capitale investito (ACE)” del quadro RS al rigo RS113 quarta pagina. Una volta compilata la sezione il software riporta il dato dell’Ace nell’apposito campo del quadro RN.

Quadro RO

Come si compila il quadro RO?

Il quadro RO si compila utilizzando la gestione che si attiva dal pulsante “Gestione Amministratori, Rappresentanti e Collegio Sindacale”. Al suo interno vengono riportati i nominativi precedentemente caricati in Anagrafica Ditte nella Tab “Firmatario e Soci”.

All’interno della gestione selezionare i nominativi che si intendono scaricare nel quadro e cliccare il pulsante “Esci ed aggiorna”.

C’è la possibilità di importare le anagrafiche degli Amministratori/Rappresentanti e Sindaci/Revisori dall’anno precedente?

I dati relativi agli Amministratori, Rappresentanti e Sindaci/Revisori si importano direttamente dall’Anagrafica ditte, previa compilazione della Tab “Firmatario e Soci”. Pertanto, posizionarsi in Anagrafica ditte, Tab “Firmatario e Soci” e procedere con la compilazione delle sezione “Amministratori” e “Sindaci-Revisori”.

Quadro RS

Dal controllo di Entratel viene scartata la dichiarazione perché non sono stati indicati i ricavi nel quadro RS al rigo RS107. Per la ditta non ci sono ricavi. Come ci si deve comportare?

Nel caso in cui la società non abbia conseguito ricavi nel periodo d’imposta deve essere barrata la casella di colonna 1 del rigo RS107.

Il software non riporta nei quadri i dati contabili anche se, effettuando doppio click nel campo, gli importi sono presenti! Come posso risolvere?

Verificare nella maschera di abilitazione dell’applicazione che sia presente il check “Integrata alla contabilità” in corrispondenza del dichiarativo.

Quando clicco il pulsante “Telematico” il software mi blocca dicendomi di andare a compilare la sezione “Canone Rai” all’interno del quadro RS.

Il codice “Canone RAI” deve essere indicato obbligatoriamente nel Frontespizio di SC, SP e ENC. Indicando i codici “1” o “2” deve essere compilata anche l’apposita sezione “Canone RAI” presente nel quadro RS.

Test operatività: come procedere per il 2017?

La maschera per il calcolo della verifica operatività è una gestione comune a più applicazioni:

- Contabilità e Bilancio

- Società di capitali

- Società di persone

- Enti non commerciali

- IRAP

- Dichiarazione Iva/Iva Base

Una volta compilata gli stessi dati sono riportati in tutte le applicazioni in cui è disponibile.

Rigo RS123 Società di Capitali e rigo RS18 Società di Persone: non riesco ad inserire i dati, come devo procedere?

La compilazione del rigo RS123 o RS18 avviene in automatico tramite la “Gestione dell’operatività” cui si accede dall’apposito pulsante “Verifica operatività e determinazione del reddito imponibile minimo dei soggetti non operativi”, posto in bassa a sinistra nella relativa sezione del quadro RS. Tale gestione, in caso di software non integrato, deve essere compilata dall’utente, mentre in caso di software integrato vengono riportati in automatico dal software: all’uscita dalla maschera i dati vengono riportati nel quadro. I ricavi presunti sono calcolati sul valore medio delle immobilizzazioni, in base alla relativa percentuale. E’ pertanto fondamentale compilare in modo accurato i campi presenti all’interno della gestione.

Verifica Operatività: per l’anno 2017 ho il riporto automatico dei dati dalla contabilità, ma per gli anni 2016 e 2015 devo inserire i dati manualmente. Come devo procedere poiché i campi sono celesti e non ho la possibilità d’imputare gli importi?

Avendo l’integrazione con la contabilità dell’anno 2017 trova tutti i campi della gestione celesti (poiché riportati in automatico dalla procedura). Per imputare i dati in questi campi deve:

- effettuare doppio click sopra di essi

- nel dettaglio che si apre indicare nel campo “forzatura” l’importo da indicare

- chiudere il dettaglio

Pagamenti

Come mai gli importi indicati nella maschera pagamenti non sono in linea con quelli inviati all’Applicazione F24?

Se dopo aver inviato gli importi a F24, si modifica il dichiarativo determinando una variazione degli importi a debito/credito, la procedura rileva in automatico che i dati precedentemente inviati a F24 non sono più in linea con il dichiarativo. Occorrerà perciò prima annullare i debiti/crediti provenienti dal Dichiarativo (in F24 – Riepilogo Pagamenti Dichiarazione) e ripetere poi l’operazione di invio dalla maschera Pagamenti.

Come si inviano i debiti/crediti provenienti dai Dichiarativi all’F24 per la creazione dei relativi modelli?

In tutti i Dichiarativi è presente la maschera “PAGAMENTI” nella quale vanno a confluire tutti i debiti ed i crediti che emergono dalla dichiarazione. Per inviare i dati all’F24 è necessario prima storicizzare la dichiarazione e poi nella maschera “PAGAMENTI” cliccare il pulsante “Invia dati al riepilogo pagamenti F24”.

Nonostante i debiti ed i crediti siano stati inviati all’F24, non vengono riportati. Come mai?

I debiti ed i crediti provenienti dai Dichiarativi 2018, anno d’imposta 2017, verranno riportati nell’applicazione F24 2018 all’interno di “Riepilogo pagamenti dichiarazione”. Controllare che l’applicazione F24 sia aperta nell’anno corretto.

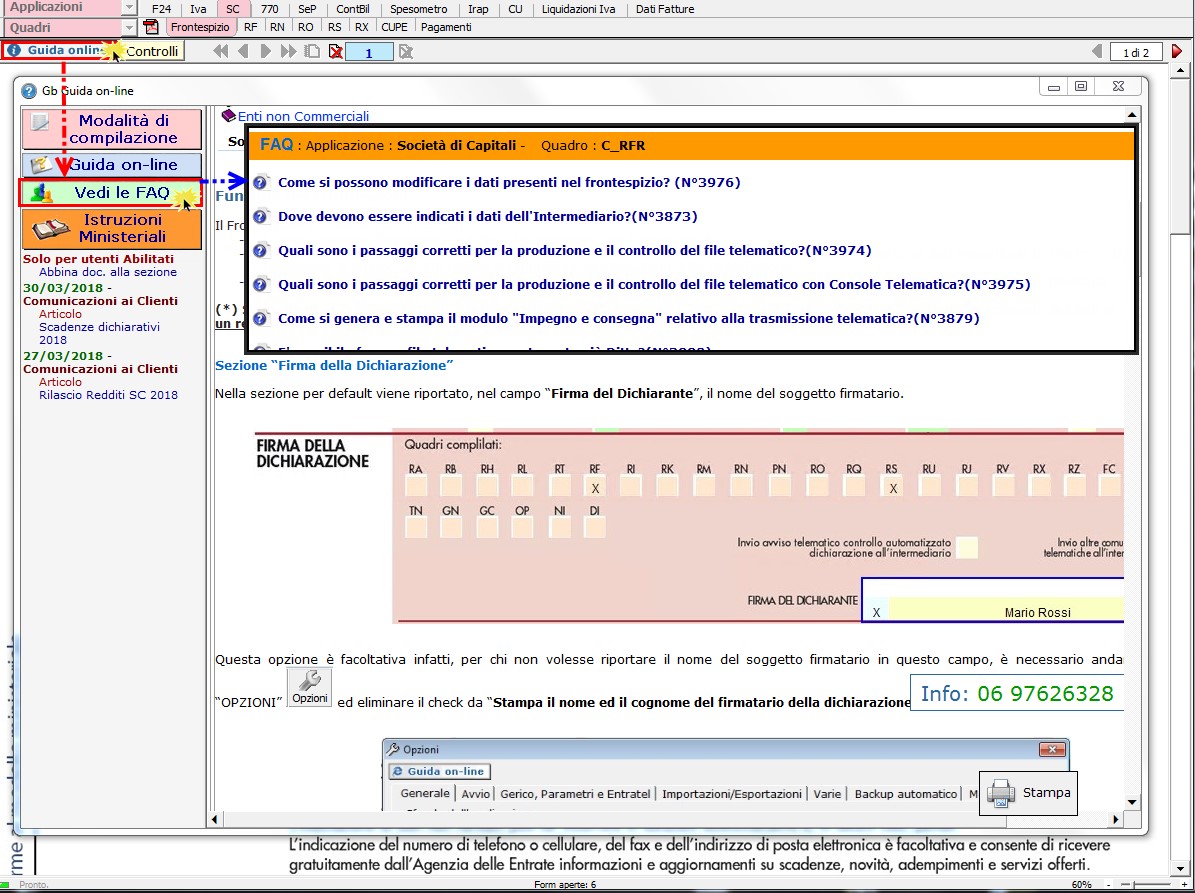

Ricordiamo che le FAQ sono consultabili dal pulsante “Vedi FAQ” presente nella parte sinistra della “Guida on line”.

DB401 – AP/14