L’art. 30 delle Legge 724/1994 definisce di comodo le società che risultano “non operative” oppure quelle che sono in perdita sistematica secondo quanto stabilito dalla Legge 148/2011, come modificata dal D.Lgs. 175/2014.

Stabilire se una società è o non è di comodo è fondamentale per la redazione dei modelli di dichiarazione dei redditi ma prima di tutto per la compilazione del campo VA15, presente in Dichiarazione IVA o IVA Base.

Secondo l’art. 30 della Legge 724/1994 sono società di comodo quelle che presentano ricavi inferiori a quelli minimi presunti, calcolati applicando specifici coefficienti all’importo di titoli, partecipazioni, immobili e altre immobilizzazioni.

Il D.L. 138/2011, art. 2, commi da 36 decies a 36 duodecies definisce quali sono le società considerate in perdita sistematica, ossia quelle che presentano una situazione in perdita fiscale, risultante dalle dichiarazioni annuali dei redditi, per cinque periodi di imposta consecutivi oppure quattro periodi in perdita e uno con un reddito fiscale dichiarato inferiore al reddito minimo previsto. Tali società sono considerate in perdita sistematica dall’anno successivo al quinquennio in cui si verificano le condizioni di “perdita”.

In Dichiarazione IVA…

Ai fini della compilazione del rigo VA15 della dichiarazione IVA/IVA base è necessario conoscere lo stato della società.

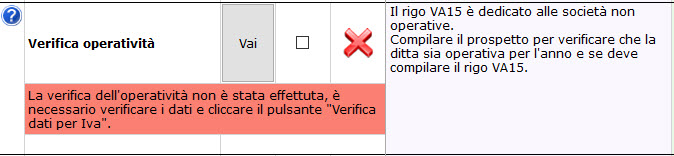

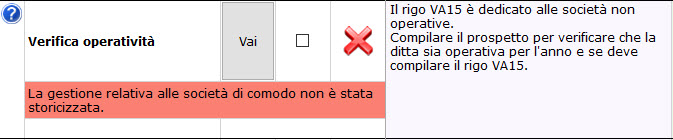

Nel software GB la corretta compilazione dei dati per la verifica dell’operatività è controllata attraverso la gestione “controlli”.

Il controllo “Verifica operatività” risulterà evasa quando:

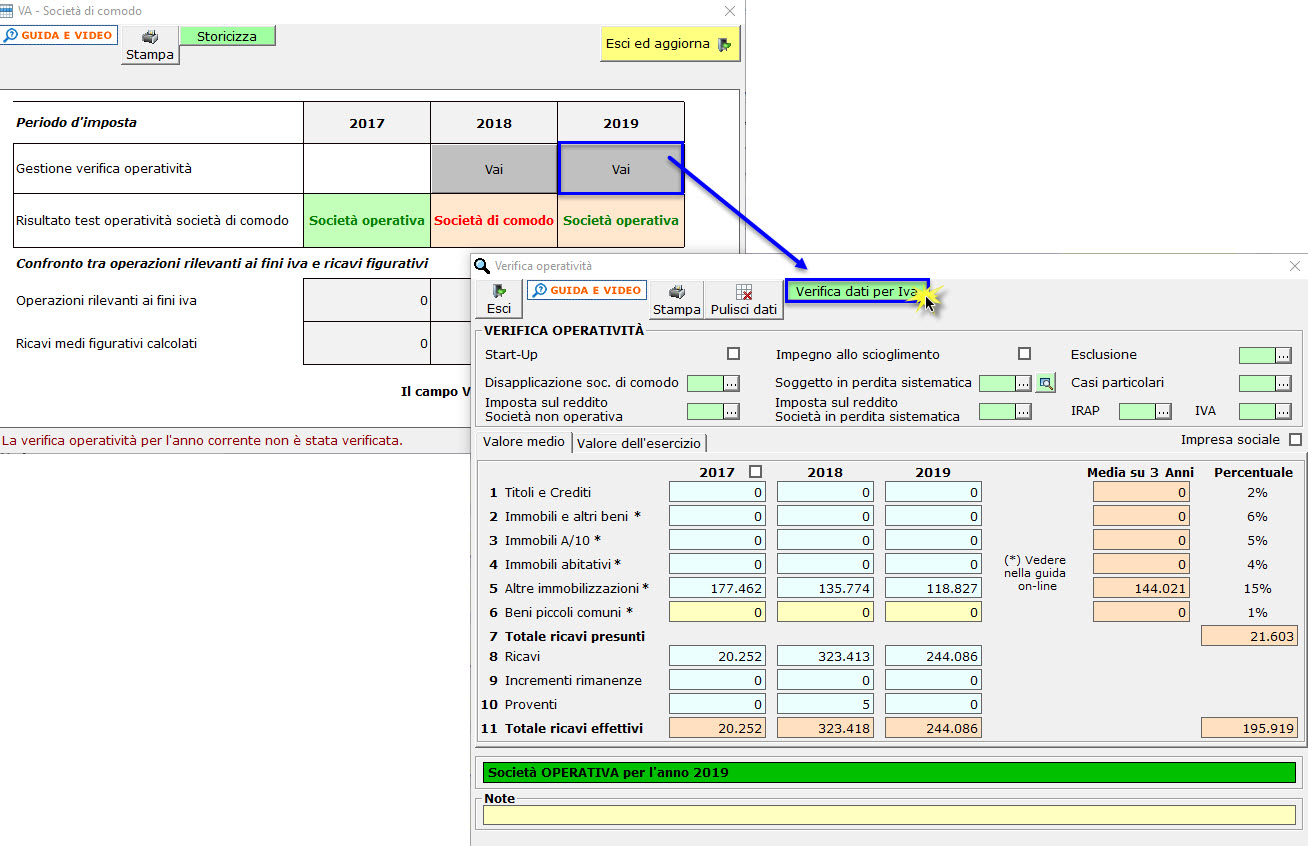

- Nella maschera “Verifica operatività” anno 2019 è stato selezionato il pulsante “Verifica dati per IVA”.

- Nella gestione “Società di comodo”, cui si accede dal rigo VA15, è stata effettuata la storicizzazione della gestione.

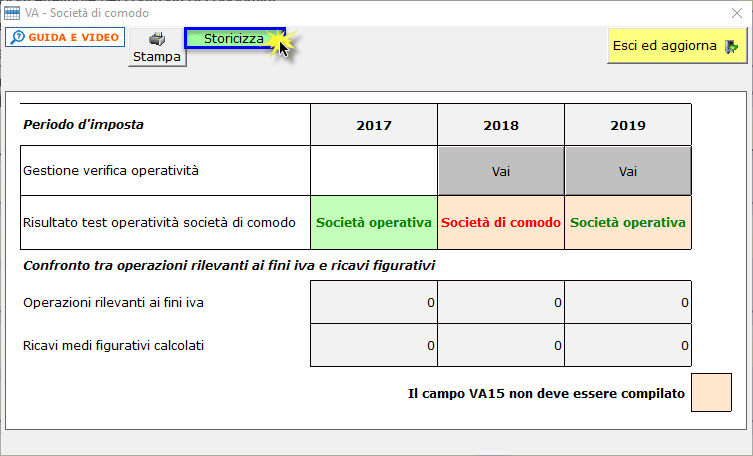

Per completare la gestione delle “società di comodo” deve essere completata la “verifica operatività” per gli esercizi 2017,2018 e 2019.

Stato del controllo:

- La verifica dell’operatività non è stata effettuata, è necessario verificare i dati e cliccare il pulsante “Verifica dati per Iva”.

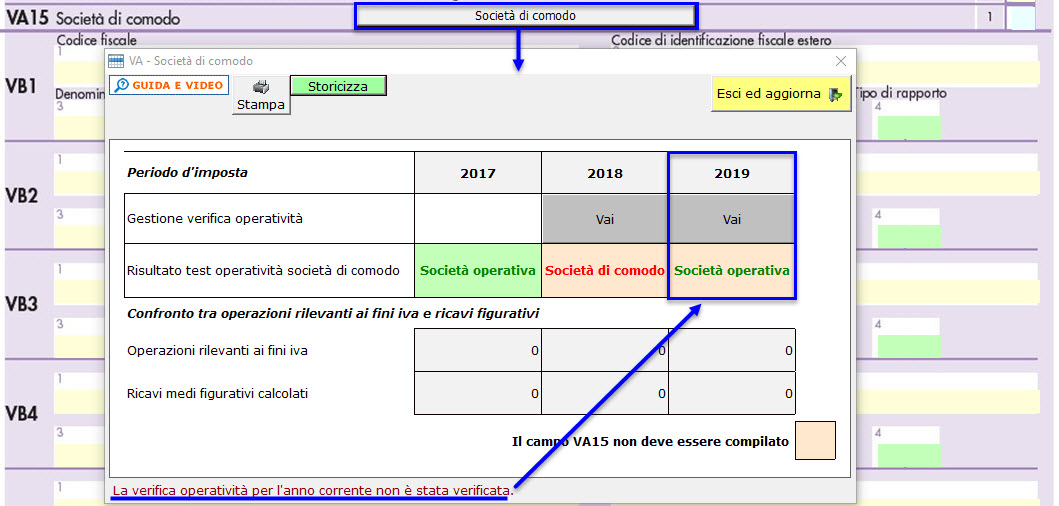

Cliccando “Vai” il software apre la gestione delle “società di comodo” dove è segnalato che la verifica operatività per l’anno 2019 non è stata verificata.

Cliccando il pulsante “Vai”, posto in corrispondenza dell’anno 2019, si accede direttamente alla gestione “Verifica operatività” dove è necessario, dopo aver effettuato le dovute verifiche, confermare il risultato cliccando il pulsante “Verifica dati per IVA”.

Ai fini della compilazione della gestione “società di comodo” il software controlla che i dati della verifica operatività siano stati confermati anche per le annualità 2018 e 2017.

Cliccando il pulsante “Vai”, posto in corrispondenza degli anni per cui è stata gestita la contabilità con GB, si accede alla gestione dell’operatività relativa.

Per gli anni 2018 e 2017 la verifica operatività deve essere storicizzata dal modello Redditi o Irap o direttamente dal modulo contabile.

- “La gestione delle società di comodo non è stata storicizzata” .

A questo punto per completare l’evasione del controllo è necessario accedere alla gestione delle società di comodo e cliccare il pulsante “Storicizza”.

La gestione “Società di comodo” può determinare i seguenti risultati:

- Società operativa in tutti e 3 gli anni: il campo VA15 non deve essere compilato

- Società di comodo per l’anno di dichiarazione: in VA15 è riportato il codice 1

- Società di comodo per l’anno di dichiarazione e per quello precedente: in VA15 è riportato il codice 2

- Società di comodo per tutti e tre gli anni (2017 – 2018 – 2019): in VA15 è riportato il codice 3

- Società di comodo per l’anno oggetto di dichiarazione e per i due precedenti e negli stessi anni si effettuano operazioni rilevanti ai fini IVA per un ammontare inferiore ai ricavi medi figurativi determinati nei tre anni: codice 4

L’indicazione dei codici 1, 2 o 3 determina un limite nell’utilizzo in compensazione del credito IVA, che viene controllato dall’applicazione in fase di prenotazione del modello F24.

L’indicazione del codice 4 comporta la perdita definitiva del credito IVA pertanto l’eventuale credito che scaturisce dalla dichiarazione IVA/IVA Base non sarà riportato nella gestione dei pagamenti quindi in F24.

RIV/4