La definizione di “società di comodo” comprende due categorie: le società non operative di cui all’articolo 30 della Legge 724/94 e le società in perdita sistemica di cui alla Legge n. 148/11 modificata dal D.Lgs. 175/14.

Le società di comodo hanno delle limitazioni sull’utilizzo del credito Iva secondo specifiche situazioni da indicare nel campo VA15 della dichiarazione Iva o Iva Base: le limitazioni sono le stesse indipendentemente dal fatto che la società sia non operativa o in perdita sistematica; quello che fa fede è lo status di “società di comodo”.

Partiamo con il definire che cosa s’intende con “Società di comodo”…

Legge n. 724 del 1994 – Articolo 30 – Società non operative

Sono considerate “di comodo” le società che presentano ricavi inferiori a quelli minimi presunti, calcolati applicando specifici coefficienti all’importo di titoli, partecipazioni, immobili e altre immobilizzazioni.

DL n.138 del 2011, art.2, commi da 36-decies a 36-duodecies, convertito nella legge 148 del 2011, modificata dal D.lgs 175/14 – Società in perdita sistematica

Sono considerate in perdita sistematica le società che presentano una situazione di perdita fiscale, risultante dalle dichiarazioni annuali dei redditi, per cinque periodi d’imposta consecutivi, oppure quattro in perdita e uno con un reddito fiscale dichiarato inferiore al reddito minimo previsto, calcolato applicando le disposizioni dell’articolo 30 della Legge 724/1994. Le società in oggetto sono considerate di comodo a decorrere dall’anno successivo.

Ricordiamo che nella formulazione originaria il periodo d’osservazione era di 3 anni e non di 5.

A chi si applica la disciplina delle società di comodo?

La disciplina delle società di comodo si applica:

- Società di capitali

- Società di persone

- Società ed enti di ogni tipo, non residenti, con stabile organizzazione in Italia, indipendentemente dal regime di contabilità adottato.

Conseguenze fiscali per le società di comodo.

Le società che non superano il test di operatività e/o il test delle perdite sistematiche nel quinquennio precedente avranno:

- un reddito minimo figurativo su cui pagare le imposte

- i soggetti Ires una maggiorazione dell’aliquota pari al 10,50%

- una base imponibile Irap pari al reddito minimo figurativo aumentato di interessi passivi e costo del personale

- l’impossibilità di riportare le perdite

- limiti all’utilizzo del credito Iva

Approfondiamo, in questa sede, le limitazioni dell’utilizzo del credito Iva per le società di comodo.

Limitazione dell’utilizzo del credito Iva

La condizione di società di comodo ha riflesso diretto sulla gestione del credito Iva: infatti, secondo la situazione del soggetto, il credito Iva può essere/non può essere utilizzato in compensazione orizzontale o può essere addirittura perso.

Il comma 4 dell’articolo 30 della legge n.724/1994 prevede le seguenti limitazioni per l’eventuale eccedenza a credito che emerge dalla dichiarazione annuale:

- divieto al rimborso (articolo 38-bisP.R. 633/1972);

- divieto di compensazione orizzontale (articolo 17 D.Lgs. 241/1997);

- divieto di cessione (articolo 5 comma 4-terL. 70/1988).

A queste limitazioni si aggiunge la cancellazione del credito IVA per i soggetti che sono di comodo per tre anni consecutivi e che negli stessi periodi effettuano operazioni rilevanti ai fini IVA per un ammontare inferiore ai ricavi medi figurativi determinati nei tre anni. In proposito ricordiamo che tale ultima disposizione non è stata coordinata con l’ampliamento a cinque periodi d’imposta sancito dal decreto legislativo n. 175/2014, ed è quindi rimasto ai fini della cancellazione del credito IVA l’originario limite triennale.

Nel rigo VA15, al ricorrere della situazione, deve essere indicato uno dei seguenti codici:

- società di comodo per l’anno oggetto della dichiarazione

- società di comodo per l’anno oggetto della dichiarazione e per quello precedente

- società di comodo per l’anno oggetto della dichiarazione e per i due precedenti

- società di comodo per l’anno oggetto della dichiarazione e per i due precedenti e che negli stessi periodi effettuano operazioni rilevanti ai fini Iva per un ammontare inferiore ai ricavi medi figurativi determinati nei tre anni (art.30, comma 1, legge n.724/1994)

Nel caso in cui nel rigo VA15 siano indicati i codici 1 – 2 – 3 le limitazioni applicate sono quelle indicate nel comma 4 dell’art. 30 della Legge 724/1994 riepilogate sopra; nel caso in cui nel rigo VA15 sia indicato il codice 4 il credito Iva che emerge dalla dichiarazione Iva che si sta presentando sarà definitivamente perso.

Compilazione del rigo VA15 in

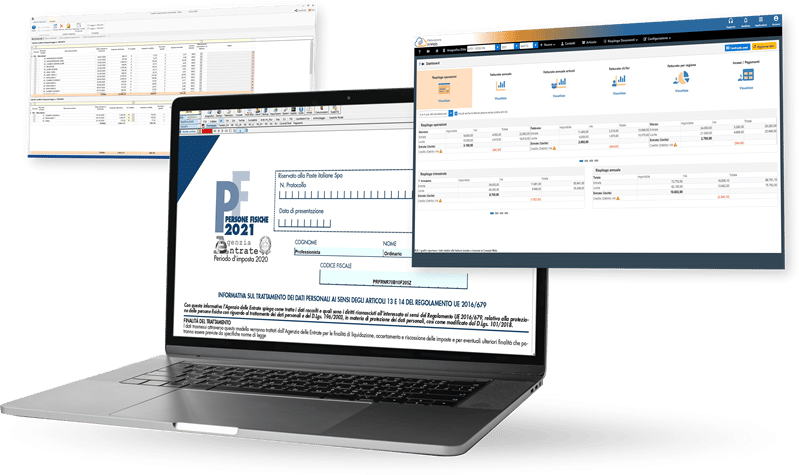

La compilazione del rigo VA15 della dichiarazione Iva e Iva Base avviene tramite la gestione “Società di Comodo”, che è una novità introdotta da quest’anno in GB.

La compilazione della gestione è completamente automatica per chi ha presentato le dichiarazioni dei due precedenti periodi d’imposta con GB; per chi utilizza GB per la prima volta, l’indicazione del risultato del test di operatività degli esercizi 2014 e 2015 deve essere indicato dall’utente, scegliendo tra le opzioni previste:

- Società operativa

- Società di comodo

- Inizio attività successivo (da indicare negli esercizi in cui l’attività non era ancora iniziata)

1° anno di utilizzo di Integrato GB

Ditta Beta spa, con inizio attività nell’anno 2015, in cui è “operativa” al test delle società di comodo poiché prevista causa di esclusione.

All’apertura della gestione, in corrispondenza degli esercizi 2014 e 2015 ci sarà “Risultato non disponibile”. L’utente dovrà selezionare nella colonna dell’esercizio 2015 la voce “Società operativa” e nella colonna dell’esercizio 2014 “Inizio attività successivo”.

Compilazione rigo VA15

Il rigo VA15 è compilato automaticamente dal software secondo le informazioni presenti nella gestione “Società di comodo”:

- Esercizio 2016 società operativa → il rigo VA15 non deve essere compilato

- Esercizio 2016 società di comodo → rigo VA15 compilato con “1”

- Esercizi 2015 e 2016 società di comodo; esercizio 2014 società operativa → rigo VA15 compilato con “2”

- In tutti gli esercizi la società è di comodo, ma in almeno uno le operazioni rilevanti ai fini Iva sono superiori ai ricavi medi figurativi à rigo VA15 compilato con “3”

- In tutti gli esercizi la società è di comodo, e in nessuno dei tre le operazioni rilevanti ai fini Iva sono superiori ai ricavi medi figurativi à rigo VA15 compilato con “4”

la sezione “Confronto tra operazioni rilevanti ai fini iva e ricavi effettivi” si attiva solo quando la società è di comodo in tutti e tre gli esercizi.

Controlli sull’utilizzo del credito

Qualora il rigo VA15 è compilato scattano dei controlli nella gestione del credito Iva:

- VA15 compilato con 1, 2 o 3

Nell’applicazione F24 non sarà possibile fare compensazione “orizzontali” con il credito Iva che emerge dalla dichiarazione Iva che stiamo compilando; sarà possibile solo l’utilizzo nella liquidazione Iva periodica in compensazione verticale.

- VA15 compilato con il codice 4

Il credito Iva è esposto nel rigo VX2 – Iva a credito, ma non sarà inviato all’applicazione F24 tramite la gestione “Pagamenti”. Qualora il credito sia stato preventivamente indicato a mano in F24 sarà fatto un controllo in fase di prenotazione del modello con compensazione Iva.

DB201 – DB211 – TM/6

TAG Dichiarazioni